紫金矿业对吉尔吉斯斯坦矿业投资风险研究

时间:2016-11-25

来源:www.www.jbevzenko.com

1 绪论

1.1 研究背景、目的和意义

当前中国经济进入“新常态”格局,尽管增速放缓,但工业化和城市化带来的对矿产资源的需求仍处于高位态势,我国对能源和矿石的消费量仍位居全球第一[1]。据统计,到 2020 年我国自有的 45 个主要矿种中可以满足国内资源需求的仅有 9 种,此外有铁、锰、铜等 13 个紧缺矿产的国内保障能力较低[2]。因此,对中国来说,在加强本土矿产资源的勘探开发和利用的同时,实施资源全球化配置是我国保障经济发展的必然选择。历年《中国对外直接投资统计公报》的数据均显示采矿业一直是中国企业实施对外并购的主要领域,在总投资额中占据的比例最大,项目数量最多。2014 年,虽然因矿业行业调整,交易金额出现大幅下降,但最大的海外并购项目仍然发生在采矿领域,即中国五矿集团在 2014 年以 58.5 亿美元完成了对秘鲁拉斯邦巴斯铜矿项目的收购 [3]。截止到 2014 年底,已有 79 家中资企业在海外进行矿业投资,共控参股矿业上市公司 106 家,拥有 720 处海外矿业资源项目,其中 55%的项目相对处于比较成熟的阶段。以投资金额计,主要投资矿产品种是:铜、铁、铅、金、钻石、镍、煤、铀[4]。主要境外投资目的地是:拉丁美洲,澳大利亚、南部非洲、东北亚和东盟[5]。伴随全球经济和矿业行业进入深度调整,国际市场上许多高质量矿业项目估值大幅下跌。矿业项目周期长,从调查、勘探、可行性研究到建设生产需要 3 至 5 年时间,因此在此时低位介入,通过收购持有这些项目的上市公司,进而获得其所属矿业项目,对于中国企业来说,是获取最佳资源和最高回报的有利机会。2014 年企业对外矿业投资额出现大幅增长,表明有更多的企业开始介入海外矿业投资。“一带一路”战略的实施也为中国企业进行海外矿业投资提供了新的机遇。从地理学角度看,“一带一路”范围包括东盟、南亚、西亚、非洲、欧洲等 60 个国家和地区。这些国家和地区有较大资源潜力,拥有的资源种类与我国资源具有极强的互补性。在国际国内经济形势下滑时期,加大矿产资源开发,让资源优势带动国内经济发展,是沿线国家的政策方向之一。此外,“亚投行”的成立,丝路基金的支持和政府鼓励“走出去”力度的加强都为中国企业对外投资提供了强有力的保障。

..........

1.2 国内外研究现状

对风险进行界定时,Knight[6]将其定义为可量化的不确定性。英国皇家协会[7]认为风险是一种导致危险或损失发生的情景。这种情景的实现将会导致危害的发生同时引发对于相关风险因素的识别。对矿业投资风险进行论述时,Vaněk[8]认为矿业投资要求的对土地、技术、基础设施和其他生产要素的持续性投入,资源本身的复杂性和较长的项目周期所带来的不确定性,是矿业投资风险的主要来源。风险管理的研究在国外比较成熟。北美精算协会[9]在 2003 年提出风险管理的主要流程为了解项目背景,识别风险因素,分析量化风险,综合风险因素,确立风险因素权重和优先级,提出风险应对措施,监控和检查风险管理方案。COSO[10]发布的《企业风险管理—整合框架》中将风险管理要素维度分为内部环境、目标设定、风险识别、风险评估、风险对策、控制活动、信息与交流、监控。在对矿业投资风险进行评价时,澳大利亚矿业协会[11]给出了计算风险的通用公式:风险=意外事件发生的可能性×意外事件产生的结果。在这个思路下,J.C.Chicken 和 Posner[12]在 1998 年提出了风险计算方法,即风险=危险×爆发程度,V.Hageboelling[13]在 2009 年论述到风险=可能性×危害。在建立矿业投资风险评价指标体系方面,Behre Dolbear 矿业公司[14]对矿业投资目的国进行排行时,使用 7 个评价标准,即经济体制、政治体制、社会问题、许可拖延、腐败问题、货币稳定性和税收制度进行调查。Botín 等[15]在对矿业投资风险进行识别、量化和防范时采用了价值链风险管理方法,对项目周期的每一个阶段进行风险评价。Rutherford[16]提出在进行矿业投资是,不应仅考虑融资风险,还应考虑环境、地方法律、可能存在的社区冲突等因素,并建立一个风险管理框架进行内部控制。Nguyen[17]重点分析了矿业投资中的技术风险,认为技术风险主要来自于外部技术风险和内部技术风险,外部技术风险来源于自然灾害和地理条件,内部技术风险来源于生产准备,生产和分配三个阶段对开采技术、电力技术、机械设备、信息系统等的技术要求。Junita[18]重点分析了在印度尼西亚进行矿业投资的政府管理风险,研究了相应的风险影响因素,得出印度尼西亚对外国矿业投资政策重心已转移到民族资源主义。在对矿业投资风险进行模型研究时,Botin[19]认为在大多数的矿业投资项目中,主要风险是资源风险,比如矿石品位,矿石储量等,并采用实物期权的方法对资源风险进行了分析。Phongpat Sontamino[20]认为估值风险是矿业投资项目的主要风险,并且采用了系统动力学模型对煤矿项目的估值进行了研究。Botin[21]认为矿业投资的主要风险来源是对矿产品本身价值的评估,在分析了传统蒙特卡罗模拟的不足之后,基于条件模拟的方法对矿石品位的不确定性带来的风险进行了量化。Blacutt[22]在使用净现值法分析了矿业投资价值后,建立了投资价值模型对矿业项目的风险、收益关系进行分析,并提出该模型应根据公司实际情况进行调整。

..........

2 相关定义和理论

2.1 矿业的定义

矿业是指从自然界获得具有经济价值的矿产品的产业。从产业链看,矿业涉及冶金、煤炭、油气、核原料、化工、建材等行业,从生产过程看,矿业包括矿产资源的地质勘探、矿厂建设、矿床开采和矿物加工过程[44]。矿业投资是指投入资金或实物,从而直接或间接进行矿产资源开发并获得收益的行为[44]。本文将海外矿业投资界定为投资主体以资本或者技术为手段,在境外直接或间接从事矿产资源勘探、开发、生产和销售的行为。

.........

2.2 风险的定义

风险在英文中一般表示为 risk 和 hazard。Knight[6] 在 1921 年使用 risk 表述风险,将其定义为可量化的不确定性。他以两人画红球和黑球的例子对不确定性和风险进行了区分,认为两人的出错风险是客观存在的,但是两人对红球和黑球的观察程度可能有差异,这种差异存在的不确定性将会导致两个人出错概率的不同。本文将风险定义为可能发生的一种可量化的不确定情况造成对实际结果可能的负面影响。首先,风险是一种概率事件,包含负面事件发生的可能性和其产生结果的可能性。第二,风险是可以量化的,在提供充足信息的条件下,风险发生的可能性和其产生的后果都是可以量化的。第三,风险产生的结果是负面的。在一些研究中,风险指代所有的变量,因此也包括了机会和随之产生的正面影响。本文界定的风险仅指代负面事件的发生及其对实践结果产生的负面影响。

............

3 紫金矿业投资吉尔吉斯斯坦左岸金矿项目概述..........13

3.1 紫金矿业集团..........13

3.1.1 紫金矿业概况.....13

3.1.2 紫金矿业海外投资现状......14

3.2 紫金矿业吉尔吉斯斯坦左岸金矿项目....15

3.3 吉尔吉斯斯坦矿业投资环境....16

4 紫金矿业投资左岸金矿项目风险评价.........23

4.1 左岸金矿项目投资风险要素识别............ 23

4.2 左岸金矿项目投资风险分析和评价指标体系.........26

4.3 左岸金矿项目投资风险评价层次结构模型.... 27

4.3.1 层次结构模型.....27

4.3.2 指标权重计算.....27

4.3.3 模糊综合评价.....30

4.4 左岸金矿项目投资风险评价结果............ 32

5 紫金矿业投资左岸金矿项目黄金价格风险测量..........33

5.1 数据选取和检验.......33

5.2 风险价值(Va R)计算............ 36

5.3 结果分析......... 38

5 紫金矿业投资左岸金矿项目黄金价格风险测量

左岸金矿项目投资风险评价结果显示该项目的第一风险来源是社会风险,第二风险来源是资源风险。社会风险的主要影响因素是基础设施、社区风险和文化风险,这些影响因素的数据较难取得并且难以进行量化分析,同时,结合项目实施过程中,黄金价格发生了较为剧烈的波动,给项目的未来收益造成了较为巨大的影响,因此本文选择第二风险来源资源风险进行进一步风险。根据上文得出的评价结果,可以发现资源风险的第一影响因素是矿产品的市场风险。矿产品的价格数据容易取得,因此本文选取紫金矿业持有左岸金矿项目期间的黄金现货价格数据作为衡量资源风险的主要依据。上一章对该项目投资风险的评价主要是侧重于并购实施前对投资风险进行分析,而本章采用了市场风险价值(Va R)理论,风险价值理论是对持有一个资产期间的风险进行测量,因此本章侧重的是并购实施后的风险研究。借鉴风险价值理论在银行业中衡量资产组合风险的作用,本章将其用于测量黄金矿产品价格风险。

5.1 数据选取和检验

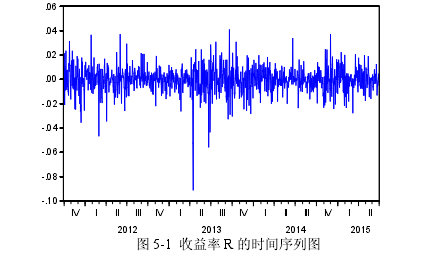

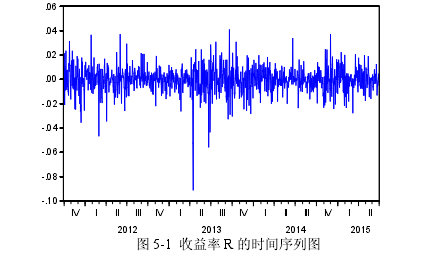

本文采用的数据是伦敦黄金现货每日收盘价格。数据区间为紫金矿业收购左岸金矿项目后的时期至今,即紫金矿业持有该项目的时间 2011/09/29 日到 2016/05/02 日,扣除非营业日,共有 1165 个数据。其中选取 2011/09/29-2015/06/30 日共 977 个数据,用于构建 GARCH-Va R 模型和确定模型的估计参数,剩余 2015/06/30-2016/05/02 日的共 219 个数据,用于检验构建的 GARCH-Va R 模型的有效性。数据来源是大智慧软件。采用 Eviews8.0 软件对数据进行处理。采用 Eviews 软件计算得出黄金现货收益率序列如下图。从图中可以看出 LME 黄金现货收益率序列 R 的波动总体较为平稳,但是也可以经常观测到异常值的出现且次数较为频繁,可以认为该序列存在集聚性和爆发性,属于随机序列。对黄金现货收益率序列进行进一步处理,对数据的统计特征进行进一步观察。得到收益率的柱形统计图。从图中可以看出黄金现货的对数收益率序列的均值(mean)是-0.000327,标准差(Std.Dev.)是 0.010671。同时从收益率序列的偏度(Skewness)-0.904481,看出收益率序列有长的左拖尾。而峰度(Kurtosis)10.48776,大于 3,表明分布突起程度大于正态分布,说明该收益率序列的分布具有 “尖峰后尾”特征。J-B 统计检验得出该收益率序列拒绝服从正态分布的假设。

...........

结论

本文选取紫金矿业左岸金矿项目为例,对项目风险进行分析和评价,最后提出风险防范的建议。本文的研究成果主要有四点。第一,从资源勘探开发现状、矿业法律政策、政治环境、经济环境、社会文化环境五方面分析了吉国矿业投资环境。第二,完成了对左岸金矿项目投资风险的评价。通过对项目风险因素进行识别和筛选,依照风险因素的大小、影响范围和相互间的层级关系建立了一套风险评价指标体系,并运用层次分析法和模糊综合评价法对数据进行了量化,得出紫金矿业投资左岸金矿项目的总体风险评价和各个风险指标评分。评价结果显示左岸金矿项目在风险等级上处于较高风险等级,最大风险来源是社会风险,第二风险来源是资源风险。第三,根据风险评价的结果,依据数据的可取程度和可量化程度,选取第二风险来源资源风险,对其在项目实施期间的风险大小进行测量。资源风险的主要影响因素是矿产品市场风险,采用左岸金矿项目持有期间黄金现货价格的波动对资源市场风险价值进行测量。通过建立 GARCH 模型处理黄金价格收益率的集聚性问题,得出估计参数,计算出 Va R 值,并进行了有效性检验。结论显示,在项目实际实施过程中,该风险仍在企业可承受的范围内。第四,从企业外部风险和企业内部风险角度,提出了紫金矿业在今后矿业投资中可采用的风险防范措施。具体的创新点体现在研究角度和研究方法的选取上。在研究角度方面,本文从 “一带一路”沿线国家中选取了目前投资热点区域中亚地区,并且选取金矿资源丰富的吉国为代表,以紫金矿业公司为例,分析其在吉国面临的投资风险进行研究。在研究方法上,本文采用定性和定量相结合的方法,在研究中使用层次分析法和模糊综合评价法对风险指标进行量化分析,最后得出了项目的风险综合评价。此外,Va R 模型通常运用于测量金融业的风险,本文借鉴了该方面,将其运用到矿业投资项目中对矿产品市场价格风险的衡量,并采用 GARCH 模型处理序列的集聚性。本文的局限性在于建立风险评价指标体系时,只能获取公开资料,对项目的研究还不是很全面,因而指标体系的建立可能不够完善。此外,在采用专家调查法收集评价数据时,数据样本较小,具有较大的主观性,对风险评价的准确性有一定的影响。“一带一路”战略下,越来越多的企业在吉尔吉斯斯坦等中亚国家进行矿业投资。中亚国家矿产资源潜力巨大,且与我国资源具有明显的互补优势,因而与我国的矿业合作前景广阔。但是这些国家也存在经济基础薄弱,政府管理效率低,法律制度不完善等问题。本文的风险评价结果和测量结果与项目实际情况较为吻合,表明采用的方法具有一定的可用性,未来加以完善,可以运用到中国企业在中亚国家进行矿业投资风险评价中,有助于中国企业正确认识投资风险和收益,并且进行有效的风险防范。

.........

参考文献(略)

相关阅读

暂无数据