自由现金流、在职消费与EVA研究

时间:2016-09-13 来源:www.www.jbevzenko.com

第 1 章 绪论

1.1 研究背景与研究意义

自股权分置改革以来,我国市场经济主体便开始以企业的形式出现,而在现代企业所有权与经营权分离的经营模式下,势必会引发企业管理层与所有者之间的代理问题。这一问题早在 1976 年就被国外学者 Jensen 所认知,他认为当企业存在过多的自由现金流时,将致使企业产生严重的代理成本,从而严重影响企业的绩效水平[1]。纵然良好的市场经济环境可为企业带来充裕的自由现金流,可为企业的后续生产经营提供丰厚的物资资源;但事实上,由于管理层在企业内部拥有绝对的经营决策权,加之与所有者利益的不对等,其对自由现金流的运用可能会违背所有者权益最大化的宗旨。更有甚者,会导致管理层的道德风险,不将企业的自由现金流分配给股东,而是投资于一些自利项目,从而造成自由现金流的滥用(辛清泉等,2007)[2]。与此同时,在职消费作为企业代理成本的表现形式之一,其也可以看作是一种隐性的高管薪酬,一定程度上可替代工资、津贴以及绩效奖金等货币性薪酬发挥激励作用,鼓励管理层为企业创收。而充足自由现金流,无疑为管理层进行在职消费提供了可能(Opler,1999)[3]。 在我国现代企业制度的背景下,为了完善企业治理结构,合理约束管理层的行为,降低代理成本,我们必须明确:自由现金流的存在是否会引发企业的代理成本,进而影响企业的绩效水平?同样地,自由现金流是否会促使管理层进行在职消费?换言之,企业内部的自由现金流是否会对管理层的在职消费产生影响?若影响,其影响路径如何?这种影响是否会因企业所有权性质的不同而存在差异?以及这种影响是否会在自由现金流与企业绩效间发挥作用?等类似问题。只有从企业内部层面弄清这些问题,才能帮助企业所有者正确认识在职消费的作用,才能为企业合理安排内部现金流提供参考,从而充分发挥自由现金流的最大效用,最终实现企业的持续创收。

..........

1.2 研究思路与研究方法

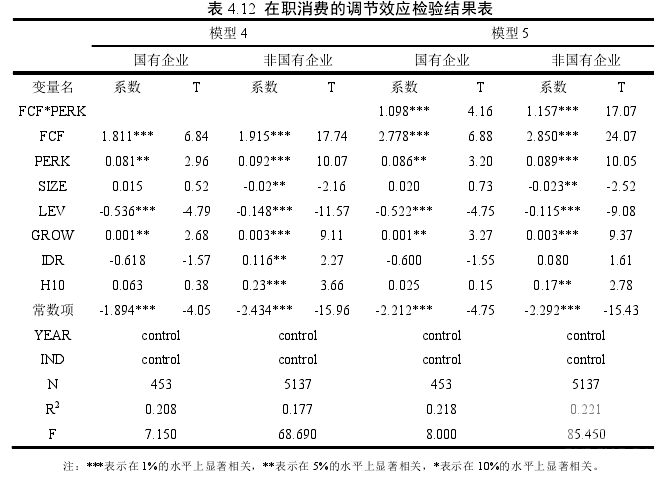

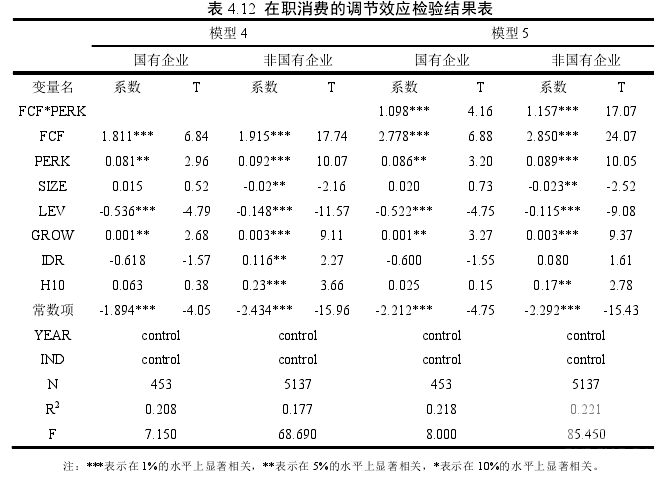

本文主要以 2010-2014 年沪深 A 市所有非金融类上市公司为样本,在总结国内外现有文献基础上,结合相关理论基础,从在职消费的视角出发,深入探究自由现金流、在职消费对企业绩效影响,以期为完善国内企业治理水平,提升企业管理效率提供建议。 总之,本文旨在探究在职消费是否会在自由现金流与企业绩效间发挥中介作用或调节作用,即探究在职消费的中介效应和调节效应。一方面,对于在职消费的中介效应,文章首先实证检验了自由现金流与企业绩效,自由现金流与在职消费、在职消费与企业绩效以及自由现金流、在职消费与企业绩效间的相关关系。在此基础上,通过对比分析相关回归结果的系数和显著性差别以判断在职消费是否在自由现金流与企业绩效间发挥中介效应;另一方面,对于在职消费的调节效应,文章主要实证检验了在职消费与企业绩效间,在职消费、自由现金流、二者交乘项与企业绩效间的相关关系,同时结合中介效应检验中自由现金流、在职消费与企业绩效的实证检验结果,对比分析交乘项系数的显著性以及方程的拟合度,以判断在职消费是否会在自由现金流与企业绩效间发挥调节效应。此外,在实证分析中,本文仅研究自由现金流大于 0 的上市公司,且对被解释变量每股经济增加值(EVA)的计算方法,本文主要借鉴《财务成本管理》一书中的做法,以确定管理层为企业所实现的经营成果。

...........

第 2 章 文献综述

2.1 自由现金流的相关研究

自由现金流(Free Cash Flow),又称自由现金流量。早在 1986 年 Jensen 就将其定义为在经营活动过程中,满足了企业所有净现值大于零的项目所需资金后的那部分剩余的现金流量[4]。其主要是从经济学而非会计学的角度对自由现金流量的内涵进行阐述,重点强调了自由现金流的内涵和经济意义。但限于投资项目的净现值难以估算,因而还需参考其他学者的解释、结合相关指标才能对自由现金流的有关问题进行量化研究。随后,不少学者在相关研究的基础上,给出了对自由现金流的解释。Lehn 和 Poulsen(1989)认为自由现金流是扣除企业折旧前的营业利润与利息、所得税和股利的那部分差额[5]。随后 Willamson(1995)指出自由现金流是扣除所得税后的企业营业净利润与新增资本净投资之差[6]。K.S.Hackel(1996)首次引入了随意性支出的内容,其认为随意性支出的存在不会对企业的可持续增长造成过多的影响,因而自由现金流应该为扣除资本性支出,但却包含随意性支出的经营性净现金流量[7]。在此基础上,国内学者余峰和曾勇(2006)将自由现金流定义为企业在正常生产经营活动过程中,可分配给股东和债权人的最大现金流[8]。张慧君(2011)认为企业在维持正常经营活动之外所产生的现金流量净额即为自由现金流,在计算现金流量净额时应当将资本性支出与营运资本净增加额予以扣除[9]。由此可见,目前对于自由现金流的定义尚未统一,为了便于研究,本文主要参考学者 Bozec 和 Laurin(2008)的做法,用企业经营性活动现金净流量与总资产的比值以代表企业内部的自由现金流水平[10]。

............

2.2 在职消费的相关研究

在现实生活中,世界各国均普遍存在管理层进行在职消费的现象。但是,目前对于在职消费的具体含义国内外仍未形成统一、明确的定论。在韦氏词典中,在职消费被定义为因职位的变动而享有的多于普通薪酬的好处。牛津词典将其定义为管理层因职务而享有的特殊权利。美国证券交易委员会认为在职消费应该是不属于薪水和奖金的那部分收益。而Jense和Meckling(1986)则从在职消费的内容,指出其应当为企业管理层享受的包括奢华的办公室和私人飞机等在内的非货币性消费[4]。卢现样(1997)认为在职消费应该为国有企业高管因履行职务便可获得的免费福利,其内容主要包括可享受的高等住房、私人专车、利用公款吃喝玩乐以及各项随意性的报销等内容,这一观点大概为国内学者最早对在职消费的定义和解释[37]。Rajan和Wulf(2006)认为在职消费是指不需要履行应尽的义务便可获取的非货币性收益[38]。近年来,由于对在职消费的广泛重视,其范围也渐渐统一。2006年国资委颁布的《关于规范中央企业负责人职务消费的指导意见》中明确指出,在职消费是管理层履行职务过程中所发生的消费性支出及所享受的福利待遇,主要包括以下八大费用,如公车配备及使用费、通讯费、业务招待费、差旅费、境外考察培训等与企业管理层履行职务相关的消费项目。由此可见,国内外学者对在职消费理解大同小异。结合以上观点,可从广义和狭义两个角度对在职消费加以理解。从广义的角度来看,在职消费应当为管理层在企业日常生产经营过程中涉及到的与其履行职责相关的所有消费项目,即广义的在职消费既包括正当的花费,又包括不正当花费(Cai等,2011;Chen等,2010)[39-40]。

.........

第 3 章 理论分析与研究假设 ...... 17

3.1 自由现金流对企业绩效影响的理论分析与假设提出 .......... 17

3.2 自由现金流对在职消费影响的理论分析与假设提出 .......... 17

3.3 在职消费对企业绩效影响的理论分析与假设提出 ...... 18

3.4 在职消费影响自由现金流与企业绩效关系的理论分析与假设提出 .......... 19

第 4 章 实证检验分析 .......... 22

4.1 样本选取与数据来源 ...... 22

4.2 变量定义与模型建立 ...... 22

4.2.1 变量定义 ........ 22

4.2.2 模型建立 ........ 24

4.3 变量的描述性统计 .......... 26

4.4 变量的相关性分析 .......... 30

4.5 多重共线性检验 ...... 31

4.6 回归分析与假设检验 ...... 32

4.7 稳健性检验 ...... 40

第 5 章 研究结论与对策建议 ...... 42

5.1 研究结论 .......... 42

5.2 对策建议 .......... 44

5.3 研究局限性及未来展望 .......... 46

第 4 章 实证检验分析

4.1 样本选取与数据来源

本文主要选取 2010-2014 年中国沪深 A 股主板所有上市公司为研究对象,其数据主要来源于 CSMAR 数据库和上市公司的年报附注。为了便于进行实证分析,对样本数据进行如下处理:(1)剔除金融行业全部上市公司数据,以排除该行业上市公司数据的影响;(2)剔除了样本期间内 ST、*ST 和 PT 的上市公司数据;(3)剔除 2010 之后年新上市和退市的公司数据;(4)剔除数据资料缺失的上市公司数据,确保样本数据的连续性;(5)保留自由现金流大于 0 的上市公司数据,仅研究自由现金流充足的上市公司。通过以上处理,最终获得 5590 个数据。其中,国有上市公司数据 453 个;非国有上市公司数据 5137 个。此外,本文主要采用 SPSS20.0 和 STATA12.0 两种统计分析软件进行实证检验分析。国内以往研究企业绩效的文献较多,总的说来,采取的绩效衡量指标主要包括财务指标和非财务指标两种,其中财务指标主要销售毛利率、每股收益净利润这一指标作为企业绩效的衡量标准;还有一些学者则以托宾 Q 值为代表的市场评价法衡量企业绩效;也有一些学者将企业的市场占有率、声望等非财务指标作为企业绩效的衡量标准;但更多还是像学者陈冬华(2005)那样采用 ROA 和 ROE这类传统财务指标[42]。通过前文分析我们发现,采用以上指标衡量企业绩效时,仍存在一定的缺陷。如托宾 Q 值仅在资本市场比较完善的市场环境中适用,而ROA 和 ROE 等相关指标则并不能较为全面的考虑包括上市公司自有资本的机会成本和账面成本在内的所有成本。

...........

结论

本文采用规范研究与实证研究相结合的研究方法,以 2010-2014 年沪深 A 股所有非金融行业上市公司为样本,采用 EVA 的相关指标作为企业绩效的衡量标准,探究了自由现金流、在职消费与企业绩效间的相关关系。针对不同的所有权性质,本文首先通过回归分析,研究了自由现金流与企业绩效的关系;其次,基于广义在职消费的角度,研究了自由现金流与在职消费的关系以及在职消费与企业绩效的关系,最后,在此基础上,尝试探究了在职消费是否在自由现金流与企业绩效间发挥作用。最终得出如下结论:

(1)基于不同所有权性质下自由现金流与企业绩效关系的研究表明:不论是在国有企业中还是在非国有企业中,自由现金流与企业绩效均正相关,且在非国有企业中这一相关性更明显。这一研究结果表明企业自由现金流可以正向促进企业绩效的提升,与黄力进(2007)等国内学者的研究结论一致[25]。通常情况而言,企业内部自由现金流水平越高,相应的企业管理层可供利用的企业资源也就越更丰富,可为企业管理层制定决策、实施战略部署以及为企业创收提供充足的资金保障。反之,当企业内部持有较少的自由现金流时,极易使管理层产生怠于工作的心理,不利于提升管理层的工作效率,最终将导致公司业绩的下滑。特别地,非国有企业的内部经营较为谨慎,自由现金流的控制更为合理,故非国有企业这一正相关关系更为明显。

(2)基于不同所有权性质下自由现金流与在职消费关系的研究表明:在非国有企业中,自由现金流与在职消费显著正相关,这一结果与学者陈红明(2005)等的观点基本一致[67] ,而在国有企业中,二者相关关系并不显著。对于非国企业而言,内部留存的自由现金流越多,可能会一定程度影响管理层在职消费的动机,特别是在自由现金流充足的企业,其管理层可能出于激进的心理,更容易产生在职消费的欲望。而在国有企业中,由于实行的薪酬管制,内部管理层在进行在职消费时并不会过多的考虑企业内部是否有充足的自由现金流,故国有企业的自由现金流并不会对管理层的在职消费产生作用。

.........

参考文献(略)

相关阅读

- 现金流量与企业竞争能力研究2015-09-14

- 上市公司自由现金流量与股价相关性研究2016-11-17

- 运用现金流折现模型评估中国工商银行投资价值2020-09-08

- 基于EVA的并购绩效评价体系应用研究2016-01-02

- EVA在中原建设工程公司的应用研究2016-11-05

- 基于EVA的永辉超市业绩评价研究 2020-06-28