大股东减持对中小股东权益影响研究

时间:2016-08-13

来源:www.www.jbevzenko.com

1 绪论

1.1 研究背景、目的与意义

2005 年股权分置改革的实施,打破了长期以来我国上市公司的股份被区分为流通股和非流通股的局面。截止到 2013 年底, A 股股票大部分都已经解禁并获得在二级市场上流通的权利。随着股改的完成,大股东的获利机制也发生了巨大的变化,股票在二级市场上交易产生的资本利得成为大股东利益的主要来源,持股市值成为大股东利益的核心部分。在股权分置改革前,大股东主要通过在证券市场上过度融资、资产转移、高比例的分发现金红利等方式侵占中小股东的利益;在全流通时代,大股东侵占中小股东利益,进而实现私利的方式是低买高卖,减持股份。非流通股股份获得在二级市场上自由交易的权利后,接下来就是上市公司大股东的疯狂减持,据相关数据统计,仅仅 2015年一年之内,被减持的上市公司就高达 1594 家,被减持的股票高达 390.67 亿股,被减持市值为 5554.60 亿元,创历史最高。上市公司大股东纷纷选择抛售手中股票,减持套现。大股东的减持行为直接加速了 A 股市场的坠落,而中小股东无疑成为直接受害者。因此,研究大股东减持对中小股东的利益侵占具有很强的现实意义。中小股东作为企业的弱势群体,其利益或多或少被大股东侵占,这是西方国家和我国都普遍存在的一个问题。我国的证券市场在诞生之初,被划分为流通股和非流通股的股权分置状态,再加上没有及时出台保护上市公司中小股东权益的相关政策,我国上市公司中小股东受大股东侵害的现象时有发生。西方经济学家哈特曾指出:公司所谓的追求利益最大化,并不是实现全体股东的利益最大化,而是以牺牲中小股东的利益为代价,换取大股东的私有收益最大化。因此,不管是西方国家还是我国,有关上市公司中小股东权益保护的问题一直都备受关注。本文恰恰是立足于保护中小股东权益的基础之上,一方面希望可以找到影响大股东减持行为的因素,并挖掘减持行为所带来的影响,增进我们对于公司股权结构与公司治理之间关系的理解;另一方面希望为限制大股东通过减持侵犯中小股东权益,提供政策建议。因此,有必要对我国上市公司大股东减持对中小股东权益的影响进行分析研究。

...........

1.2 文献综述

Leland 和 Pyle(1977)提出逆向选择理论,也叫信息不对称理论,并给出了信息不对称条件下公司质量的信号模型。他们假定,公司上市时,大股东作为公司的内部人,他们知道公司未来的现金流;而中小股东作为外部投资者,他们对此可能并不了解。所以,从中小股东的角度来看,大股东的持股比例成为公司未来业绩质量的外部信号,大股东持有权益的比例越高,则中小股东投资组合中不可分散的风险就越大。在 Leland 和 Pyle 的模型中他们认为,上市公司中大股东作为内部人,明确知道公司未来的现金流状况,而市场上的中小投资者对此并不知情。大股东在预期公司未来业绩向好时,才愿意多持有公司的股份,反之则减持股份[1]。 Penman(1982)从上市公司的披露报告中研究发现,由于内部人更了解公司的价值,他们能够对公司的价值有一个更为正确的评估,当发现公司估值过高时,内部人会选择大量抛售所持股权[2]。Pintroski 和 Roulstone(2005)研究认为作为内部人的大股东的交易动机还会受到其对公司未来业绩的判断等信息优势方面的影响,当判断公司未来的业绩盈余增长时,内部人则会更多的买入公司股权;当判断公司业绩未来盈余下降时,内部人则选择减少自己手中所持的公司股权[3]。Clarke 等(2004)研究上市公司大股东减持时机时发现,只有当股票的流动性很强并且交易量很大时,市场对公司股票的需求曲线才会变得比较平缓,而此时大股东选择出售股份,对市场的冲击才不会太大,否则将对市场造成极大的冲击 [4]。

...........

2 大股东减持相关概念及理论分析

2.1 相关概念的界定

在对本文的大股东减持行为的研究之前,首先应该对大股东的定义有明确界定。学术界对大股东的定义众说纷纭并没有达成一致的看法,一些学者认为,上市公司的大股东指的是持股比例排在公司前十的股东;而另一些学者则认为,上市公司大股东指持股比例占公司总股本 10%以上的股东。本文所研究的“大股东”是指在公司中持股比例相对于其他股东而言,持股比例最高的股东,即公司的第一大股东。 伴随着股权分置改革的完成,中国证券市场上大股东减持应运而生。2005 年 9 月 4 日中国证监会颁布了“上市公司股权分置改革管理办法”的规定,股权分置改革后允许公司原非流通股出售股票,但是股改制度要求大股东自改革方案实施之日起,12 个月内不得上市流通交易或者转让股权。根据 2005 年 6 月 17 日,第一家成功完成股权分置改革的上市公司推算,截止到 2006 年 6 月 19 日,该公司已满足 12 个月禁售期的相关规定,非流通股解禁获得上市流通权,从此正式拉开了上市公司大股东减持的序幕。这也标志着中国证券市场将进入一个全新的时代。

..........

2.2 大股东减持的相关理论

委托代理的相关问题最早在亚当·斯密的《国富论》中被提及,由道德风险问题演绎而成。委托代理理论即委托人授权于代理人,代理人在授权范围内行使代理权,其目的是帮助委托人实现授权范围内的利益,但是代理人相关行动的法律后果依然由委托人承担。现代企业的委托代理问题实质上是由两方面构成的,即逆向选择问题和道德风险问题。逆向选择问题是在委托代理关系确立之前产生的,而道德风险问题是在委托代理关系确立之后产生的。不管是逆向选择问题还是道德风险问题,其产生的原因都是由于代理人与委托人的信息不对称造成的。契约关系成立之前,代理人利用事前信息不对称的优势,与委托人签订对其有利的契约;契约关系成立之后,代理人利用事后信息不对称的优势,为自己获取最大收益。 现实生活中,委托人与代理人之间往往会由于信息不对称而存在利益冲突。由于代理人的行为,通常不能直接被委托人监督管理,所以代理人可能会为了实现自身利益最大化而不择手段的去损害委托人的利益,比如通过内幕交易、减少努力程度等方式为自已谋取私利。解决委托代理问题,首先要解决委托人与代理人之间的成本问题,可以从两方面着手:一是不断更新契约,降低代理成本。要根据情境的不断变化,不断更新代理契约,以达到约束代理人机会主义行为的目的,最终为委托人实现最大化的收益。二是重新分配控制权和剩余索取权,实现风险共担。代理人和委托人在权利与风险的分配上存在着不一致的情形,代理人收益的产生不会受到其自身机会主义行为的影响,所以为了降低企业的代理成本,应该重新分配二者的控制权和剩余索取权。

.........

3 华丽家族大股东减持对中小股东权益影响研究 ...... 13

3.1 华丽家族大股东减持案例概况 ........... 13

3.1.1 华丽家族公司简介 ....... 13

3.1.2 华丽家族大股东减持进程 ............ 13

3.2 华丽家族大股东减持的原因分析 ....... 15

3.3 华丽家族大股东减持的路径 ....... 19

3.4 华丽家族大股东减持的后果 ....... 21

3.5 华丽家族大股东减持对中小股东权益的影响分析 ........... 22

3.6 本章小结 ....... 27

4 研究结论与政策建议 ........... 28

4.1 研究结论 ....... 28

4.2 政策建议 ....... 28

4.3 研究的不足与展望 ....... 30

3 华丽家族大股东减持对中小股东权益影响研究

3.1 华丽家族大股东减持案例概况

华丽家族股份有限公司(简称华丽家族:600503)是上海知名房地产开发企业之一,以住宅房地产开发为核心业务,同时涉足建筑装饰、绿化环保等相关产业。2001 年 1月,由上海南江企业发展有限公司(南江集团的前身)和四位自然人曾志锋、狄自中、金鑫、陈志坚投资设立,注册资本为人民币 5,000 万元,并命名为上海华丽家族房地产开发有限公司。2004 年 6 月,上海华丽家族房地产开发有限公司变更公司名称为上海华丽家族(集团)有限公司。2008 年 3 月,中国证券监督管理委员会批复核准新智科技股份有限公司公司重大资产出售暨定向发行股份吸收合并上海华丽家族(集团)有限公司的方案,2008 年 5 月,上海华丽家族(集团)有限公司以反向购买的处理原则完成了本次重大资产重组,原新智科技股份有限公司作为吸收合并的法律主体,而上海华丽家族(集团)有限公司作为会计主体。2008 年 6 月,新智科技股份有限公司完成了资产负债整体出售,并以新增股份的方式吸收合并了上海华丽家族(集团)有限公司,最终更名为华丽家族股份有限公司,从而实现了华丽家族的间接上市,其实质为借壳(新 智科技)上市。2008 年 7 月,公司以资本公积金定向转增的方式向流通股股东每 10 股转增 3.5 股支付股改对价的方式,向流通股股东转增股份 1,400 万股,完成公司股权分置改革,公司总股本变更为 52,735 万股。

..........

结论

本文以 2011 年—2013 年华丽家族上市公司为案例研究对象,研究大股东减持行为动因,以及大股东减持后对中小投资者的影响,研究得出以下结论:

第一,减持套现是大股东减持的主要动因。上市公司取得非流通股的成本远远低于流通股,股权分置改革后,非流通股通过限售期后获得上市流通的权利,即享有和流通股同样的流通权,虽然原非流通股股东为了获得流通权支付了一定的对价给流通股股东,但这和大股东获得的解禁股溢价收益相比不值一提,为了尽快获取盈利,大股东便开始疯狂的减少手中所持股份。另外,企业的资产被严重高估,也是华丽家族大股东减持的一大原因。从案例分析得出,华丽家族市盈率均值高于行业均值,这说明华丽家族企业被高估值了。当企业被估值越高时,大股东减持比例越大,这说明作为公司内部人的大股东能够掌握更多的内部信息,当他们判断企业价值被严重高估了,大股东便开始减持手中股票以尽快确定收益。

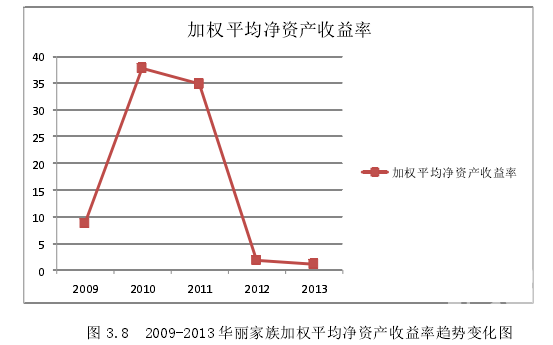

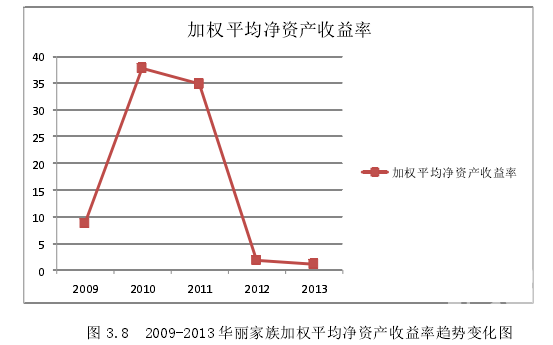

第二,大股东减持对中小投资者造成消极影响。从本文的案例分析看,大股东的减持对公司价值产生了负面影响,降低了中小投资者的累积超额收益率,即公司的财务指标在大股东发生减持前后呈现出明显差异,最能反映中小投资者获利水平的投资报酬率明显下降,所以投资者对大股东的减持行为持消极态度。

.........

参考文献(略)

相关阅读

- 控股股东股权质押对公司业绩及价值的影响2017-07-13

- 股权制衡、非国有股东委派董事与公司绩效研究2017-08-08

- 控股东权质押对企业会计信息量的影响研究2021-01-24

- 世纪华通并购绩效研究2021-02-16

- 基于政府补贴视角的新能源汽车企业产能投资与财务...2021-06-08

- 业绩承诺与中小股东利益保护问题研究——基于海润...2021-06-18

- 信息不对称视角下会计稳健性对权益资本成本的影响研究2018-01-13