询价制下承销商利益最大化行为对IPO破发影响研究

第一章导论

第一节研究背景和意义

所谓IPO破发,就是新发行上市的股票在二级市场的交易价格(通常是收盘价)低于其在一级市场中发行价格的现象。根据跌破发行价时间点的不同,可以将IPO破发分为两种情况,一种是在上市首日交易价格跌破其发行价格,另一种则是在上市之后的交易过程中遭遇破发。不论哪种情况,结果都是一样的,而本文的研究对象是上市首日即遭破发的IPO股票。2009年6月,中国证监会颁布出台了《关于进一步改革和完善新股发行体制的指导意见》,自此我国IPO市场的市盈率全面放开,IPO价格市场化机制逐渐成型,承销商在一级市场中的作用也变得更加重要。但伴随着取消“窗口指导”、推出市场化发行定价,“新股不败”的历史一次次被改写。据统计,2009年IPO重启当年,有111家公司进行了IPO并陆续上市,期间并没有发生破发现象;2010年首次公开发行上市的股票共347只,包括沪市主板26只,深圳中小板204只,创业板117只,而其中首日遭遇破发的新股就有26只,破发股比例为7.49%; 2011年首次公开发行上市的股票共281只,包括沪市主板38只,深圳中小板115只,创业板128只,其中又有77只股票遭遇IPO首日破发,破发股比例为27.4%; 2012年首次公开发行上市的股票共155家,包括沪市主板26家,深圳中小板55家,创业板74家,其中IPO上市首日便遭遇破发的股票有41家,破发股比例为26.5%。三年来,沪市主板IPO破发率为31.11%,深圳中小板为17.11%,创业板为16.30%为什么就是在发行制度改革后,为什么正好在IPO重启后,新股破发接二连三发生,新股发行上市首日破发究竟是由什么原因引起的,难道制度改革和IPO破发“撞车”只是巧合。而本文认为这并非是种巧合。

.....

第二节研究方法、思路与创新点

本文的思路为在对国内外研究成果的归纳下,先介绍我国IPO制度变迁和IPO市场破发现状,再从理论上分析询价制下承销商追求利益最大化行为对我国(1) IPO是否破发;(2) IPO破发程度的影响;然后在理论分析的基础上,提出假设建立模型,对承销商利益最大化行为对IPO破发的影响进行实证研究;此外,为了文章的严谨性,本文还进行了稳健性检验;最后对研究结论进行分析,提出建议和意见。在理论研究方面,文章将基于理性经济人假设,分析承销商在权衡各方利益基础上选择的利益最大化行为如何影响IPO破发,从而深入研究承销商利益最大化行为对我国新股破发的影响。在实证研究方面,本文先选取2010-2012年在深圳证券交易所IPO上市的首日破发样本及1: 1配对非破发样本作为研究对象,从承销商利益最大化行为方面对新股上市首日破发的原因进行了科学、缜密的实证分析;接着,本文以2010-2012年在深圳证券交易所公开发行上市的首日相对破发样本为研究对象,分析承销商利益最大化行为对IPO破发程度的影响。

.......

第二章文献综述

第一节有关新股抑价成因的理论研究

信息不对称理论该流派认为股票二级市场的交易价格能体现股票的真实价值,股票二级市场是有效的,IPO抑价是由一级市场定价偏低造成的,而定价偏低主要是因为定价参与者(发行人、承销商、投资者)在定价过程中存在信息不对称。Rock(1986)认为投资者间信息不对等是解释新股抑价现象的主要原因,在研究过程中,他将潜在投资者分为知情投资者(informed investors)和未知情投资者(uninformed investors)两个群体。知情的投资者因其信息优势,能清楚的区分高定价和低定价股票,只选择低定价股票。这样,极少低定价股票和所有高定价股票被不知情的投资者购买,从而陷入“赢者沮咒”境地,致使他们不愿再去购买新发行上市的股票。这一问题要想解决,必须让这些不知情投资者的损失得到补偿,即发行价格上的一定优惠。Baron(1982)认为发行人和承销商签订股票承销协议,他们之间这种关系其实是“委托-代理”关系,在这个关系中,相对于发行人承销商具有关于市场需求的信息优势,倾向于采取折价方式发行股票,以降低发行失败风险,同时在客户中树立良好的口碑。

.......

第二节承销商与新股抑价的相关研究

关于承销商对EPO抑价的影响,国外文献主要从承销商信息中介功能、承销商声誉和承销商价格托市行为三个角度进行分析的。Baron(1980)研究认为承销商对发行人的了解程度是降低IPO抑价的前提,只有发挥承销商的信息中介功能,才能降低IPO抑价。Rock(1986)研究发现承销商为了弥补投资者的信息不对称才导致了 IPO抑价,提高承销商信息中介能力能有助于降低抑价。Allen和Faulhaber(1989); Chenmiamier(1993)则认为承销商中介信息生产功能因能降低发行人(资金需求方)和投资者(资金供给方)间的信息不对称,而影响IPO抑价。Baroii(1980)提出,与发行人相比,承销商具有关于市场需求的信息优势,倾向于釆取折价方式发行股票,以降低发行失败风险,同时在客户中树立良好的声誉。Beatty和Welch(1996)认为声誉越好的承销商议价能力越强,越会将利益向投资者输送,即高声誉的承销商偏好于高抑价发行股票。

......

第三章制度背景和理论分析........15

第一节IPO破发的制度背景和现.......15

一、IPO破发的制度背景.......15

二、IPO破发现状分析.......17

第二节我国IPO破发股票特点.......18

一、行业分布ST",制居多.......18

二、“三高”——高发行价、高市盈率、高募集资金.......19

第三节询价制下承销商利益最大化行为对IPO破发影响.....23

第四章研究设计和样本选择.......29

第一节研究假设.......29

第二节模型构建和变量选取.......30

一、模型构建.......30

二.变量选取.......31

第三节研究样本的选择.......34

第五章实证检验与分析.......36

第一节承销商利益最大化行为对IP0是否破发影响的实证检验.......36

第二节承销商利益最大化行为对IP0破发程度影响实证分析.......43

第五章实证检验与分析

第一节承销商利益最大化行为对IPOg否破发影响的实证检验

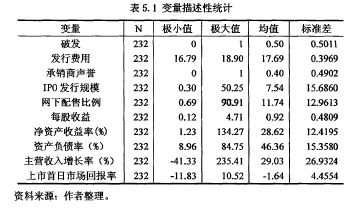

包括被解释变量在内的所有变量样本数据的总体特征如表5.1所示。通过以下统计数据可以明显发现,发行费用(FEE)取对后均值为17.69;承销商声誉(UW)的平均水平为0.40,变量设计时将承销商排名设为虚拟变量(0-1) ; IPO公司规模(IPOSIZE)的平均水平为7.54,说明破发股票占承销商总发行规模比重并没有太大;网下配售比例(NR)均值为11.74。而样本中反映破发股票内在价值的控制变量每股收益(EPS)均值为0.92,净资产收益率(ROE)均值为28.62%,资产负债率(DAR)均值为46.36%,营业收入复合增长率(GROWTH)均值为29.03%。反应市场氛围的控制变量上市首日市场收益率(MR)均值为-1.64。另外,从标准差来看,所有数据的标准差并没有太大,说明样本的稳定性较好。根据表5.2我们发现,承销商声誉、每股收益、净资产收益率、资产负债率、营业收入增长率这几个指标的符号与预测不同。其中,破发股票的每股收益均值、营业收入增长率均值和净资产收益率均值都大于非破发股票的均值,并且每股收益和净资产收益率这两个指标独立样本T检验的均值具有显著差异。出现这种情况的原因可能是发行公司和承销商为了能以更高的价格发行股票,而对公司的财务指标进行了粉饰,即财务指标不能很好的反映公司的价值;相反财务指标越好,其被粉饰的可能性越高,这样的股票越可能被高估,出现破发的概率越大。而破发股票的资产负债率均值、承销商声誉均值都小于非破发股票的均值,但检验表明这些指标的均值都不具有显著差异。对于资产负债率与预测不同,可能和每股收益的原因一样,存在财务粉饰,股票被高估了,因而更容易破发。对于承销商声誉与预测不同,可能是因为就目前而言,承销商声誉约束机制缺失,承销商并不会因为恐惧声誉受损而更好的扮演独立第三方的角色,选择高质量、高成长性的股票并给出合适价格。所以投资者并不会对高声誉的券商承销发行的股票产生格外的偏好,不仅如此,相反,高声誉券商承销发行的股票会有较高的发行费用,即购买该股票会有较高的成本,高成本使这样的股票更不被投资者青睐,出现破发的概率愈高。

.......

结论

本文的研究目的,就是要分析在目前询价制下,IPO定价过程中承销商利益最大化行为对(1) IPO是否破发;(2) IPO破发程度的影响,并以此为基础,发现承销商在IPO定价过程中影响IPO破发的作用机理,以期发现一级市场定价中存在的缺陷,对完善我国一级市场提供一些建议意见。在研究承销商利益最大化行为对IPO是否破发影响时,我们发现承销商在选择自身定价行为时,会主要关注自身的短期利益(发行费用),而忽视长期利益(承销商声誉)和机构投资者(网下配售比例)的影响,另外,承销商也考虑发行人(IPO发行规模)的影响。故在发行定价过程中,承销商会选择推高发行价格,以获得更多的发行收益和满足发行人的意愿,而当发行价过高时,便出现了破发。这在一定程度上,说明我国目前一级市场定价制度还存在很大的漏洞,承销商存在明显的“短视机会主义行为”,发行人与承销商的勾结情况较为严重,声誉对承销商机会主义行为的制约有限,询价中机构投资者制衡功能缺位,从而使承销商在定价过程中处于绝对主导地位,引起市场破发。在研究承销商利益最大化行为对IPO破发程度影响时,我们发现承销商在选择推高发行价格后,对于在多大程度上推高价格的选择,会主要关注自身短期利益(发行费用)和发行人(IPO公司规模)的影响,而忽视机构投资者(网下配售比例)和自身长期利益(承销商声誉)的影响。故在发行定价过程中,发行人的议价能力越强,自身短期利益越大,承销商会越大程度上推高发行价格,破发程度也就越大。这一结论和承销商对IPO是否破发的影响基本一致,进一步说明了我国目前一级市场定价制度还存在很大的漏洞,承销商存在明显的“短视机会主义行为”,发行人与承销商的勾结情况较为严重,声誉对承销商机会主义行为的制约有限,询价中机构投资者制衡功能缺位。

............

参考文献(略)