资本账户开放对宏观金融风险的影响探讨

本文是一篇国际金融论文,本文首先梳理了资本账户开放影响宏观金融风险的理论机制,并结合历史上曾发生过的金融危机进行具体的案例分析。接着使用法定衡量指标和事实衡量指标分析中国资本账户开放程度;运用主成分分析法测算衡量中国宏观金融风险水平及各子系统金融风险水平的金融压力指数。

第一章 导论

第一节 研究背景及研究意义

一、研究背景与问题的提出

国际金融论文怎么写

研究中国资本账户开放对宏观金融风险的影响是基于我国金融开放以及防范系统性金融风险的现实背景。金融是国民经济的核心,金融开放是对外开放基本国策的重要部分,其不仅可以拓宽国内外融资渠道,助力“双循环”发展,还有利于促进国内金融体系升级,为经济发展提供动力。在金融开放的整体布局中,资本账户开放关联涉及面极广,其对经济发展和金融安全的重要性不言而喻。对此,我国一直保持谨慎的开放步伐,合理有序推进开放项目。近年来,我国资本账户开放步伐明显加快,取得了丰硕的成果:QFII、QDII开放措施稳步推进、不断放宽投资额度限制,“沪港通”“深港通”“沪伦通”陆续开通。“十四五”规划明确提出要“推进金融双向开放”。2020年,中国吸引外资增长6.2%,达到历史新高。2021年,“跨境理财通”“债券通”南向通陆续开闸。这些进展表明了我国坚定深化金融开放、进一步推进资本账户开放的信心和决心。但是,国际经验表明,资本账户开放是否会带来潜在的金融风险也成为需要谨慎思考的重要问题。20世纪80年代后期,许多新兴市场国家在放松跨境资金流动后遭遇的金融危机表明对待资本账户开放应该保持慎重的态度。在我国金融市场对外开放及资本账户进一步开放的过程中,国内外也曾涌现出了各类风险及问题,威胁国内经济金融稳定。前期人民币持续贬值、房地产泡沫、地方政府债务问题、经济结构调整和转型中产能过剩、有效需求不足等问题;国际层面,全球经济不确定性加剧、全球化退潮,外部环境更加复杂,全球金融流动性趋紧、“黑天鹅”事件频繁发生。

“十四五”规划提出,要注重处理好发展和安全的关系。新时代背景下,守住金融安全不仅是维护国家安全的必然要求,也是实现经济高质量发展的重要保障。当前,世界经济形势错综复杂,除了疫情和地缘政治恶化带来的冲击,各国采取的超常规货币财政政策增加了外部输入性风险,如何实现经济的“稳增长”、坚守不发生系统性金融危机的底线是当前社会发展的主旋律和重点任务。特别是“十四五”规划制定更高水平开放型经济新体制基本形成是未来五年的重要发展目标,加强资本账户改革与深化开放也是助力“双循环”发展的重要举措。因此,如何在获得资本账户开放红利的同时降低可能发生的金融风险是值得深入研究的重要问题,也是统筹好发展和安全的内在要求。

............................

第二节 国内外研究现状

一、资本账户开放概念界定

资本账户是国际收支账户中用以反映国际间资本流动的账户。根据IMF发布的《汇兑安排和汇兑限制》,资本账户细分为7大类11项40子项。 关于“资本账户开放”的定义,并没有形成统一的说明。中国人民银行调查统计司课题组(2012)把资本账户开放过程表述为逐步实现货币自由兑换的过程。1996年之前,IMF对基本实现资本账户开放的描述是“没有对资本交易施加支付约束”,亚洲金融危机与2008年国际金融危机的爆发,让IMF对资本账户开放的评估标准放宽,也承认资本管制的必要性。因此资本账户开放并不是完全放任跨境资本的自由兑换,而是一种有管理的跨境资本流动。现有文献多把“资本账户开放”概念表述为对跨境资本流动限制的解除、实现本外币自由兑换的过程。因此,本文沿用这一概念表述,与其相近的概念有金融开放、资本账户自由化等。金融开放一般包括资本账户开放和金融业开放两方面内容(叶辅靖和原倩,2019),因此资本账户开放是金融开放的重要部分。资本账户自由化的意义与资本账户开放类似,都指放松国际资本流动,但前者更多的强调资本账户开放的结果(李博瑞,2020)。

二、资本账户开放收益研究综述

对资本账户开放收益的研究主要聚焦于其对经济发展的作用。Solow(1956)提出的新古典增长理论认为资本的自由流通不仅可以提高资金流出国的回报率,也可以弥补流入国的资本缺口,从而促进双方经济增长。另外,资本的跨国界流通和配置也可以起到提高效率和分散风险的作用。在促进经济增长的渠道方面,Bekaert等(2011)发现资本账户开放对经济资本存量增长及全要素增长率增长都有积极影响。Eichengreen等(2011)研究发现,资本账户开放对金融依赖型产业的增长具有正向影响。除了直接作用渠道,资本账户开放还会通过一些间接渠道促进经济增长。Kouretas和Tsoumas(2016)研究发现外资银行的进入有利于东道国商业监管制度建设。Cubillas和Gonzalez(2014)研究发现资本账户开放间接促进金融机构获得更加先进的技术、提高金融效率。概括来看,资本账户开放促进经济增长的机制渠道包括:(1)提高投资效率;(2)分散投资者风险;(3)引进先进技术,提高金融技术和创新能力;(4)倒逼金融制度改革,提高政府决策能力(王运金,2020)。

........................

第二章 资本账户开放对宏观金融风险的影响

第一节 资本账户开放影响宏观金融风险的理论分析

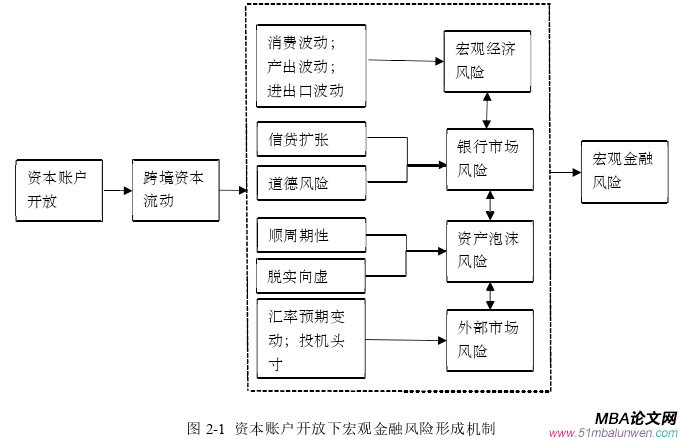

本节试图阐述资本账户开放影响宏观金融风险的理论机制,具体分为四个层面:资产泡沫风险、外部市场不稳定、银行体系风险、宏观经济风险。

一、资本账户开放引发资产泡沫风险的理论分析

资本账户开放影响资本市场稳定有直接和间接的机制。直接机制体现为证券投资资本直接进出国内资本市场,影响其运行。当东道国经济金融繁荣时,国际证券投资资本大量涌入资本市场时,会推升资产价格,而价格的提升反过来也会促进证券投资的进一步涌入,资产价格虚高,泡沫产生。然而,证券投资具有天生的逐利性和高流动性,一旦东道国经济失稳导致投资者预期改变,跨境资本流入中断甚至是大量流出,泡沫破裂,而投资者的“羊群效应”行为则会加剧资本流出,资本市场发生动荡,恐慌情绪蔓延。由此可见,在资本账户开放的条件下,国内经济金融的任何不稳定会被跨境资本流动放大(谭小芬和梁雅慧,2019)。间接机制体现为国际资本的进入和流出可以通过货币供给、汇率渠道影响资本市场稳定。具体机制为:国际资本流入东道国资本市场时,首先要把外币兑换成本币,外汇占款大幅增长,国内货币供应迅速增加,提高资本市场流动性,投资规模增加,资产价格非理性上涨;流动性增加也会使利率下降,资金流向资本市场,资产价格上涨。跨境资本流动的频繁进出引发汇率波动时,汇率波动通过改变投资者预期以及资产替代效应影响资本市场的稳定。随着金融全球化的发展,各国的商业银行等金融机构的交易及资金流动更加便利和频繁,国家之间的金融体系连接加强,一国资本市场的动荡更容易通过跨境资本流动传染至与其联系密切的国家。

......................

第二节 资本账户开放影响宏观金融风险的案例研究

上一节理论机制分析表明,由资本账户开放所引致的跨境资本流动可能会放大东道国经济金融的波动,是引发金融风险的重要因素。国际经验表明,无论是发达国家还是发展中国家,均有可能遭受资本账户开放所带来的冲击。本节选取墨西哥金融危机、东南亚金融危机、日本银行危机和阿根廷经济危机这四个典型案例,旨在更深入地分析资本账户开放对宏观金融风险的可能影响。

一、墨西哥金融危机:资产泡沫风险

1988年墨西哥大力吸引外资,这些外资极大地促进了墨西哥经济的繁荣。但从墨西哥引入的外国资本的构成来看,1990年至1994年,外国直接投资仅占资本流入的25%;进入股票市场的占近30%;而购买短期债券的外国资本占比超过45%,高度流动性的短期投机资本占外资流入的绝大部分(易纲和方星海,1998)。大规模“热钱”涌入债券、股票等金融领域,增加了墨西哥金融体系的脆弱性(高潮,2011)。1994年,美国联邦储备委员会6次提高基准利率,利差的扩大使得先前流入的部分资本回流至美国,这是国际资本外流的外部因素;而从国内来看,当年墨西哥政治局势紧张,很大程度上影响了投资者的信心,由此,引发大量热钱迅速撤出。为了弥补经常项目逆差,墨西哥政府动用外汇储备进行干预,此举消耗了大量的外汇储备,然而发挥的作用却并没有达到目标。1994年12月20日,墨西哥政府宣布比索贬值,此举引起了社会的巨大恐慌。在投资者纷纷抛售比索、抢购美元的行为下,比索进一步贬值。随后,墨西哥政府宣布汇率自由浮动,投资者更加恐慌,大量撤走资金,股市暴跌。回顾墨西哥金融危机,纵然有着深刻的社会因素,但热钱的攻击是不可忽视的重要原因。大量高度流动性的热钱涌入墨西哥金融市场,而此时一旦经济基本面有变,就会立即引起热钱集中出逃,最终引爆金融危机。

.........................

第三章 中国资本账户开放与宏观金融风险的典型化事实 ............ 16

第一节 中国资本账户开放进程与指标测算 .................................. 16

一、中国资本账户开放进程及现状 .............................. 16

二、中国资本账户开放程度测度 ........................... 17

第四章 资本账户开放对中国宏观金融风险影响的实证分析........ 30

第一节 资本账户开放对中国宏观金融风险影响的计量检验 ............................. 30

一、模型构建 .................................. 30

二、变量选取 ............................ 31

第五章 研究结论与政策建议 ............................... 41

第一节 研究结论 ..................................... 41

第二节 政策建议 .............................. 42

第四章 资本账户开放对中国宏观金融风险影响的实证分析

第一节 资本账户开放对中国宏观金融风险影响的计量检验

国际金融论文参考

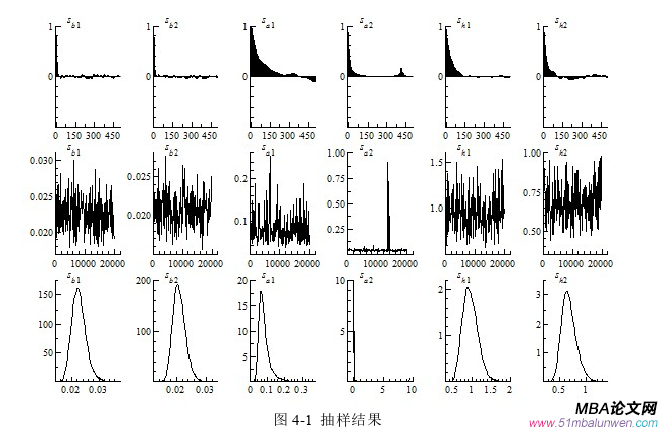

基于前文机制分析与模型要求,本文选取了2007年1月至2021年6月的资本账户开放度(CAO)、跨境资本流动(ICF)、金融压力指数(FSI)三个变量的月度数据,分别表示资本账户开放、跨境资本流动和宏观金融风险,以研究不同时期资本账户开放对宏观金融风险的影响。区间的选择不仅涵盖了我国资本账户开放进程中的标志性事件,也包括了宏观金融风险的重要变动时点,可对资本账户开放对宏观金融风险的影响作详细的刻画。其中,资本账户开放度(CAO)和衡量宏观金融风险的金融压力指数(FSI)来自第三章的测算结果。对于CAO数据序列,使用Quadratic方法转换为月度数据。

把跨境资本流动纳入模型分析是考虑到资本账户开放最直接的影响是允许资本跨境流通。大规模国际资本流经各金融市场后,最终影响至实体经济(戴淑庚和余博,2020)。根据已有文献,跨境资本流动也会对宏观经济、银行市场、外部市场、资产泡沫产生直接影响。因此,本文在实证模型中纳入跨境资本流动指标(ICF)。该指标的计算方法选择文献中常用的间接法,即跨境资本流动=外汇储备增加量-外商直接投资金额-贸易顺差金额。数据来源于wind数据库。参考黄驰云和刘林(2011)的做法,对跨境资本流动取对数且经过季节调整。

..............................

第五章 研究结论与政策建议

第一节 研究结论

基于理论和实证双重视角,本文首先梳理了资本账户开放影响宏观金融风险的理论机制,并结合历史上曾发生过的金融危机进行具体的案例分析。接着使用法定衡量指标和事实衡量指标分析中国资本账户开放程度;运用主成分分析法测算衡量中国宏观金融风险水平及各子系统金融风险水平的金融压力指数。最后进一步构建TVP-SV-VAR模型检验中国的资本账户开放对宏观金融风险及各子系统金融风险的时变影响。主要得到以下几个结论:

(1)从我国资本账户开放的历程及与其他国家的比较来看,整体而言,2007年至2021年我国资本账户开放度呈缓慢上升趋势,期间随着国内外经济形势的变化灵活调整。就国际间横向比较而言,我国资本账户开放程度还相对较低。

(2)本文测算的金融压力指数显示,2007年1月至2021年6月,中国宏观金融风险呈波动上升趋势,但绝对水平不高;分子系统来看,宏观经济风险指数走势与金融压力指数的走势非常相似;银行市场风险指数近年来显著下降;资产泡沫风险指数波动性较大,近年来也在低位运行;外部市场风险近年来有升高的压力。

(3)研究资本账户开放对宏观金融风险的影响效应发现:随着资本账户开放程度的提高,资本账户开放在短期内会显著、稳定地提高宏观金融风险;资本账户开放在中长期内也会始终带来宏观金融风险的上升,且中长期效应具有明显的时变性。

(4)研究资本账户开放对宏观金融风险子系统的影响效应发现:宏观金融风险子系统对资本账户开放的冲击显示出不同的反应。从宏观经济风险来看,资本账户开放对宏观经济风险的影响中短期更为明显。资本账户开放对银行市场风险的短期、中期和长期影响有显著的时变性和异质性。而由于我国一直以来对资本市场跨境资金流动的控制更为严格,我国资本账户开放对资产泡沫风险的影响呈现稳定的负向效应。从外部市场风险来看,资本账户开放在短中期内会给外部市场带来风险,但从长期效应来看,资本账户开放长期内降低了外部市场风险。

参考文献(略)

- 股指期货对金融股市波动的影响研究2018-02-03

- P2P网络金融借贷满标概率预测研究2018-03-03

- 融资约束视角下的股权结构与投资-现金流敏感性的关...2018-03-17

- 沪港通对我国内地股市的金融影响研究2018-03-31

- 引入媒介货币后中日汇率变动对双边金融贸易的影响2018-04-11

- 基于估值效应的国际金融投资头寸比较研究2018-05-28

- 投资者异质性对金融股票市场价格发现功能的影响研究2018-06-12

- 我国金融股票市场大宗交易价格效应研究2018-06-28

- 中新股指期货的价格联动及金融波动溢出效应研究2018-07-11

- 金融发展对二氧化碳排放的影响2018-07-27