中国金融周期国际趋同性探讨

本文是一篇国际金融论文,本文从理论和实证两个角度出发,以中国金融周期测度为出发点,采用1990-2019长达29年共计116个季度数据,选取非金融部门私人信贷、非金融部门私人信贷/GDP以及房地产价格三个指标对与中国经济往来较密切的10个国家的金融周期进行测算,最后从动态和静态两个角度对他们的一致性进行测度。

第1章 绪论

1.1研究背景及意义

1.1.1研究背景

自20世纪以来,世界发生了多次较大规模的经济危机。20世纪30年代发生的世界经济大危机,美国股市暴跌,企业破产,各资本主义国家开始出现货币信用危机,货币贬值,资本主义国际金融陷入混乱;20世纪80年代拉美国家借入大量硬通货资金进行生产,随着利率上升,发展中国家货币面临贬值压力,拉美负债率上升到不可持续的水平,随着墨西哥宣布暂停偿付外债,拉美国家长达十年的经济危机也拉开序幕;20世纪80年代末至90年代初美国为躲避亏损将大量资金注入日本市场,日元升值,与此同时日本国内兴起投资风潮,日本出现泡沫经济,最终由于无实体经济支撑,爆发了著名的日本经济危机;1997年,泰国放弃固定汇率制,实行浮动汇率制,引发了东南亚金融动荡,1998年随着印尼金融风暴的爆发,国际货币基金组织政策无果,进一步加剧危机的扩散,在美国股市动荡,日本汇率持续下跌时,股民对中国香港发起了进攻,最终导致各国股市全面剧烈波动,形成了亚洲金融危机;而2008年的金融危机,又名世界金融危机,在早期次级房屋信贷危机爆发后,投资者对按揭证券失去信心,引发流动性危机,各国政策无果后,该危机成为不可控的危机,导致全球多个大型金融机构倒闭。

国际金融论文怎么写

纵观20世纪以来发生的几次大型危机,不难发现,这些经济危机范围越来越广,波及国家也越来越多,并且危机的爆发都伴随着金融因素,且金融因素对危机的影响越来越大。因此,将金融因素纳入经济周期研究范畴显得至关重要。金融周期理论研究随着几次经济危机的爆发应运而生。

但事实上,金融周期这一理论最早可追溯至1933年,费雪在其债务—通缩理论中指出过度负债会导致企业抛售资产,进而降低货币流通速度和价格水平。从而导致企业净值和生产利润下降,企业只能通过减产和减少雇佣等方式缓解当下处境。但企业的这一系列举措会让人们看衰经济,纷纷持有现金,减少投资,导致货币流通速度进一步紧缩。因此,费雪认为,过度负债和资产价格下降既是经济衰退的产物,又是经济衰退的诱因。虽然费雪债务-通缩理论的提出是基于1929-1933年的经济危机背景,但费雪注意到了负债这一重要金融因素在经济周期中的作用,并指出了过度负债的危害及过度负债对危机的持续性影响。

...........................

1.2国内外研究现状

随着20世纪多个经济金融危机出现及经济自由化和金融一体化的发展,各国金融周期的联系不断加深,有关金融周期的研究不断增加,金融周期无论在一国还是世界范围内都开始占据越来越重要的地位。而本文从较新的角度出发研究中国金融周期及其国际趋同性,因此,研读众多有关金融周期学者的文章非常重要,现将相关文献及相关观点整理如下。

1.2.1金融周期测度的研究现状

前文已经提到,一般认为,伯南克是金融周期理论的创立者,他的相关主张在2008年全球金融危机之后引起广大学者的关注。但有关金融周期的理论可以追溯至费雪(1933)提出的债务通缩理论,费雪在其理论中指出了过度负债的危害以及过度负债对经济周期的持续性影响,之后,明斯基、托宾、金德尔伯格等分别在前人理论的基础上提出了金融周期不同影响因素对经济的重要作用。直到2014年,国际清算银行首席经济学家Borio 正式提出“金融周期”概念,他认为金融周期是经济主体基于对风险与资产价格认知的变化及对风险与融资约束态度的自我强化所引发的经济繁荣与经济萧条的循环,进而归纳出金融周期的一些特征,随后,其他学者也开始从不同角度对该问题进行研究。

在测度金融周期的指标选取方面,大致分为以下三种:第一种是参考Borio观点,选用指标基本包含信贷和资产价格两个因素。Claessens , Kose & Treeones(2011)以信贷、房地产价格和股票价格作为指标,得出经济上升阶段比较长,但是经济衰退却会导致经济在短期内急剧下降。此外,在选取的三个指标中,房地产价格周期和信贷周期在国内同步性最高,而在国家间同步性较高的两个指标是信贷和股票价格。其次,金融周期的下降阶段通常伴随着经济周期较长时间的衰退。最后,房地产价格变动与信贷和股票价格的下跌有显著关系即房价下跌会延长信贷收缩时间和缩短股票价格下跌时间。Drehmann , Borio & Tsatsaronis(2012)在其研究中在信贷、信贷/GDP、股票价格、房地产价格和总资产价格五个变量中选择周期波动相对一致的信贷、信贷/GDP和房地产价格作为金融周期的测度指标并测度了七国的金融周期,结果发现自20世纪80年代中期以来,金融周期的长度和波动幅度较之前相比显著增加。而在国内,伊楠和张斌(2016)综合中国实际,将信贷、信贷/GDP和国房景气指数三个变量作为测度中国金融周期的指标,并得出金融周期先于经济周期且可以预警经济周期的结论。范小云(2017)在测度信贷、信贷/GDP、房地产价格和股票价格各变量周期一致性的基础上,得出与Borio一致的结果,选取信贷、信贷/GDP、和房地产价格测算中国金融周期,测算出了中国的金融周期还发现了金融周期对经济周期的正向影响。

...............................

第2章 概念界定及理论基础

2.1金融周期概念

金融周期这一概念最早由Borio于2014年提出,他认为在一个有约束的金融环境中,市场参与者在权衡风险和收益过程中形成的经济行为自我强化并由此导致金融繁荣与萧条交替出现的现象即为金融周期。金融周期具有以下几个特征:1.描述金融周期的变量有很多种,但信贷和房地产价格是最主要的两个变量。2.金融周期的长度大约为16年,远大于8年左右的经济周期,且金融周期的衰退期也久于经济周期,经济周期衰退期通常小于一年,但金融周期衰退期在一年以上甚至更久。但金融周期的频率低于经济周期。3.金融周期的峰值与金融危机密切相关,金融周期收缩阶段会加剧经济衰退。4.基于金融周期与金融危机的相关性,通过研究金融周期可以更加精准预测金融危机,防范金融风险。5.政策体制尤其是金融体制和实体经济体质决定着金融周期的长度和振幅。

尽管Borio是第一个为金融周期界定概念的人,但在此之前,很多学者对金融周期持有不同的定义。如Drehman(2012)和彭文生(2015)等学者认为,金融周期是信贷与房地产价格互相影响的后果。由于房地产属于信贷市场并且是信贷市场中举足轻重的抵押品,房地产价格的波动在很大程度上影响信贷繁荣,二者相互交织,相互强化,因此二者波动是形成金融周期的主要原因。苗文龙(2005)、李成(2005)、邓创和徐曼(2014)、伊楠和张斌(2016)等学者也都从不同角度对金融周期进行了概念界定。

因此,基于对上述学者观点的总结,本文认为,金融周期是一种以商业金融为立足点,在各种金融因素变动影响下,通过传导机制与实体经济交叉影响而形成的持续性波动和周期性变化的现象。金融周期与经济周期类似,也可分为繁荣、衰退、萧条和复苏四个阶段。

.........................

2.2金融周期测度方法

2.2.1滤波分析法

对于周期类型的计量,滤波方法非常直观,可以将时间序列趋势分解为周期波动和长期趋势。国内外学者常用的滤波方法一共有三种:HP滤波、BP滤波和CF滤波。为了说明本文使用的计量方法,因此先对以上几种滤波方法进行介绍。

1.HP滤波

HP滤波法即Hodrick Prescott Filter,是由Hodrick和Prescott在1980年,为研究美国经济时提出的方法。HP滤波可以近似看做一个高通滤波器,其基础理论是时间序列的谱分析法。谱分析法是将时间序列当做不同频率的成分进行叠加,再从这些不同频率中分离出频率较高的成分,去除频率较低的成分,即去掉长期趋势项,对短期趋势项进行度量。因此HP滤波法也可以看做是使波动方差极小化的一种时间序列在状态空间中的测度方法。HP滤波法应用最广泛,可以避开时间选择的主观性,不用预先设定时间段,但是由于其过滤掉了频率较低的成分,它的弊端也很明显—很难捕捉低频波动。

2.BP滤波法

BP滤波方法是一种比较传统的提取经济周期或金融周期的方法。对于时间序列,一直存在两种分析方法: 一是时域分析法,经常使用自相关函数和差分方程;二是谱分析法,将时间序列看成互不相关的、具有不同周期的波的叠加。BP滤波法是频域分析法中的一种重要方法,它能够根据人为设定的参数分离出时间序列里中间频率的成分,去掉高频的季节因素和随机扰动成分以及低频的增长趋势成分。也是各个研究中应用最广泛的方法。

..............................

第3章 金融周期的国际传导机制分析 ............................. 9

3.1金融周期的国际传导背景 .................................. 9

3.1.1国际货币体系多元化 .............................. 9

3.1.2全球金融治理体系改革多维化 .................. 10

第4章 中国及其他国家金融周期的测度 ................................. 15

4.1样本选取与数据来源 ................................... 15

4.1.1样本选取 ................................... 15

4.1.2数据来源 .............................. 15

第5章 中国金融周期国际趋同性实证检验 ............................... 21

5.1静态指标 ................................. 21

1.单变量金融周期一致性测度 ................. 21

2.多变量金融周期一致性测度 ...................... 21

第5章 中国金融周期国际趋同性实证检验

5.1静态指标

1.多变量金融周期一致性测度

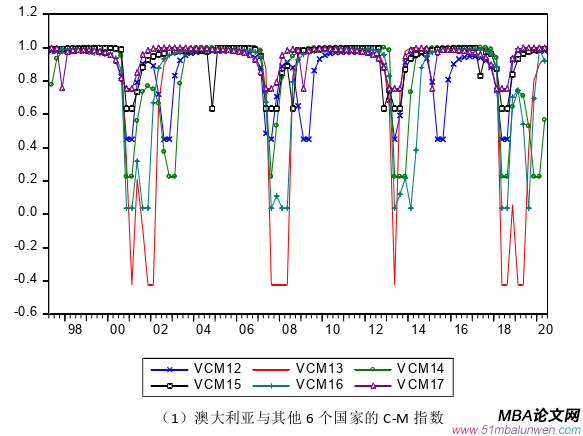

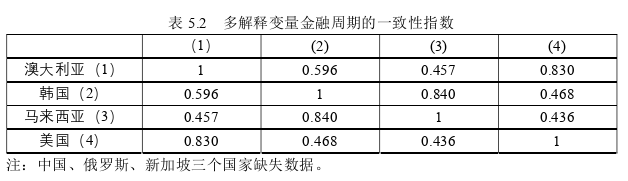

由于中国、俄罗斯和新加坡三国房地产数据缺失较多,因此多解释变量金融周期的H-P指数不包括这三个国家。表5.2中数字1代表澳大利亚,2代表韩国,3代表马来西亚,4代表美国。最终测度结果如下:

国际金融论文参考

由表5.2可以看出在数据齐全的四个国家中,美国和澳大利亚、韩国和马来西亚具有较高的一致性,一致性数值达到0.8以上,与上一章金融周期滤波图特征相吻合。除了澳大利亚和马来西亚、韩国和美国、马来西亚和美国一致性指数较低,其他几个国家金融周期一致性指数均在0.5以上,有较高的趋同性。尽管上述几个国家之间一致性指数较低,但也都接近0.5,没有出现完全不一致的情况。结合单解释变量金融周期测度结果,可以推出,样本国家的金融周期具有较强一致性,与上一章直观观测结果一致。

............................

第6章 结论与对策建议

6.1结论

本文从理论和实证两个角度出发,以中国金融周期测度为出发点,采用1990-2019长达29年共计116个季度数据,选取非金融部门私人信贷、非金融部门私人信贷/GDP以及房地产价格三个指标对与中国经济往来较密切的10个国家的金融周期进行测算,最后从动态和静态两个角度对他们的一致性进行测度。本文最终得出以下几个结论:

第一,本文分析了11个国家的金融周期及趋同性,无论是单变量金融周期测度还是多变量金融周期测度,结果均显示:各个国家金融周期为8-10年的中周期,部分国家波动程度较大,但是总体上都呈现中周期的趋势,此外,多解释变量的金融周期测度结果较单解释变量金融周期的测度结果更稳定,可以更好的表现一国的金融周期。从一致性指数来看,无论是静态的还是动态的测量结果都显示,各样本国家金融周期趋于一致,且这种一致性特征随着时间的增长呈现阶梯上升的趋势。

第二,经济往来密切的国家金融周期一致性较高。在本文中中国与贸易往来较为密切的10个样本国家的金融周期呈现高度一致,在个别国家的比对中也同样说明了这一点,如中巴两国在1993年后不断增强经济文化等各方面合作,双边贸易额在2013年高达400多亿美元,金融周期在图表中也表现出较高一致性。马来西亚和日本深度的经济金融合作也使得两国的金融周期呈现较高的一致性。此外,地位位置相近的国家金融周期趋同性也较高,如日本和韩国,中国和新加坡、马来西亚等,无论是H-P指数还是C-M指数,均在0.7以上。

第三,发达国家之间金融周期不一定有最高的一致性。如德国和美国,无论在金融周期滤波图中还是在一致性指数的测度中,两国的趋同程度都不如中国与德国的趋同程度。德国与中国金融周期一致性值甚至达到0.95以上,高度一致。这种特殊情况的出现也许与两国相同的金融体系即以银行为主导有很大关系,且两国都是采用政府与市场共同作用的方式调节经济,因此两国货币政策的传导和溢出效应很相似,加之中国和德国贸易往来日益密切,近五年来,中国成为德国最大的贸易伙伴,因此,德国与中国金融周期呈现高度一致。这不仅说明了在当今社会发达国家并不是决定金融周期趋同的重要因素,还在侧面证明了经济往来对金融周期趋同的重要影响。

参考文献(略)

- 股指期货对金融股市波动的影响研究2018-02-03

- P2P网络金融借贷满标概率预测研究2018-03-03

- 融资约束视角下的股权结构与投资-现金流敏感性的关...2018-03-17

- 沪港通对我国内地股市的金融影响研究2018-03-31

- 引入媒介货币后中日汇率变动对双边金融贸易的影响2018-04-11

- 基于估值效应的国际金融投资头寸比较研究2018-05-28

- 投资者异质性对金融股票市场价格发现功能的影响研究2018-06-12

- 我国金融股票市场大宗交易价格效应研究2018-06-28

- 中新股指期货的价格联动及金融波动溢出效应研究2018-07-11

- 金融发展对二氧化碳排放的影响2018-07-27