纳入MSCI指数A股公司 投资价值分析

时间:2023-01-15 来源:www.jbevzenko.com

本文是一篇投资分析论文,本文研究发现境外机构拥有更先进的投资研究方法,相较我国本土机构具有更强的价值发现能力,同时我国证券分析师能够从纳入MSCI指数中识别出与公司投资价值有关的信息。

第一章 绪论

1.1研究背景

随着中国经济的不断发展,在全球资产配置体系中A股市场的投资价值日益凸显。2013年6月,摩根士丹利资本国际公司(MSCI,又称明晟公司)的市场分类评估结果首次将A股市场列入“ 升级市场观察名单”。自此,中国监管部门连续三年申请将A股市场纳入明晟新兴市场指数(以下简称MSCI指数),然而均以失败告终。为了解决MSCI提出的各项问题,A股市场不断优化市场环境并加大对外开放力度,最终于2017年成功“破关”。2017年6月,MSCI宣布将于2018年6月正式纳入A股市场。2018年6月1日,首批222只A股上市公司(以下简称标的公司或标的股票)纳入MSCI指数正式生效,约占MSCI指数0.73%的权重。 A股正式纳入MSCI指数,是继“沪股通”及“深股通”政策后标志着我国资本市场进一步开放的重要事件。投资经验丰富的境外投资者通过跟踪MSCI指数投资A股,进一步推进A股市场融入国际资本市场,将对我国资本市场产生一系列冲击:境内机构投资者将直接面临境外机构投资者的竞争;个人投资者将面临市场投资风格转换的挑战;在国际化视野下国内证券分析师等投资研究机构需要对A股上市公司进行估值重构。在此背景下,纳入MSCI指数将对标的公司的价值发现有何影响?A股纳入MSCI指数是否让境外投资者通过投资标的股票获得超额收益率?境内机构投资者、个人投资者以及证券分析师等其他市场参与者将如何表现?他们的共同作用是提升了标的公司的定价效率,还是加剧了市场炒作?对这些问题的研究有助于评估我国资本市场开放的效果,同时对投资者的投资决策有重要的参考作用。有研究表明,A股纳入MSCI指数产生了显著的信息效应,即在MSCI发布公告后数日内标的公司的股票价格明显上涨,而造成这种现象的原因很可能是以融资融券投资者和机构投资者为代表的“聪明资金”的交易行为(倪骁然和顾明,2020)[1]。

A股正式纳入MSCI指数,是继“沪股通”及“深股通”政策后标志着我国资本市场进一步开放的重要事件。投资经验丰富的境外投资者通过跟踪MSCI指数投资A股,进一步推进A股市场融入国际资本市场,将对我国资本市场产生一系列冲击:境内机构投资者将直接面临境外机构投资者的竞争;个人投资者将面临市场投资风格转换的挑战;在国际化视野下国内证券分析师等投资研究机构需要对A股上市公司进行估值重构。在此背景下,纳入MSCI指数将对标的公司的价值发现有何影响?A股纳入MSCI指数是否让境外投资者通过投资标的股票获得超额收益率?境内机构投资者、个人投资者以及证券分析师等其他市场参与者将如何表现?他们的共同作用是提升了标的公司的定价效率,还是加剧了市场炒作?对这些问题的研究有助于评估我国资本市场开放的效果,同时对投资者的投资决策有重要的参考作用。有研究表明,A股纳入MSCI指数产生了显著的信息效应,即在MSCI发布公告后数日内标的公司的股票价格明显上涨,而造成这种现象的原因很可能是以融资融券投资者和机构投资者为代表的“聪明资金”的交易行为(倪骁然和顾明,2020)[1]。

1.2研究目的与意义

1.2.1研究目的

本文的研究目的是通过检验入选MSCI指数对A股上市公司投资价值的长期影响及其作用机制,分析境外投资者能否成为A股市场的价值发现者,其选股方式和风格能否成为A股市场的稳定器,引导A股市场价值投资理念形成。具体从如下两个方面展开:

第一,以有效市场假说为理论基础,运用超额收益率的变化来衡量纳入MSCI指数对标的公司投资价值的影响;以中国资本市场开放对股票投资价值的影响相关文献为基础,运用收益波动率来衡量纳入MSCI指数引起的超额收益率的长期稳定性。

第二,以境外投资者持股对股票投资价值的影响相关文献为基础,从信息环境、公司治理、股票流动性等视角研究纳入MSCI指数对A股上市公司投资价值影响的作用机制。

1.2.2研究意义

1.理论意义

第一,本文实证检验了纳入MSCI指数对标的公司超额收益率和收益波动率的影响,验证了A股纳入MSCI指数的信息效应具有长期稳定性,为指数调整效应的信息假说提供了A股市场的证据。

第二,本文进一步检验A股纳入MSCI指数对标的公司投资价值的影响机制,验证了境外投资者和证券分析师对标的公司的价值发现功能,补充了我国资本市场进一步开放对A股市场定价效率的相关研究。

第三,本文还从信息环境、公司治理和股票流动性等角度挖掘A股纳入MSCI指数对标的公司投资价值的影响机制,丰富了A股纳入MSCI指数相关研究。

第二章 理论基础与文献综述

2.1理论基础

2.1.1有效市场假说与股票投资价值的衡量

有效市场假说认为,理性投资者能够通过交易行为将有关公司投资价值的信息迅速融入股价,证券价格反映了所有可获得的信息。纳入MSCI指数可能传递了有关公司投资价值的信息,因此本文研究与有效市场假说有关。

美国经济学家尤金·法玛于1970年提出有效市场假说(EMH)。有效市场假说认为股票价格反映了所有可得信息,投资者无法持续获得超越市场的收益率。它需要满足几类假设:第一,资本市场存在大量理性投资者;第二,非理性投资者交易行为相互抵消无法影响证券价格;第三,理性投资者能够通过套利行为消除非理性交易行为的影响。

大量研究对有效市场理论进行检验,检验方法主要包括两方面:一方面是股票价格对有关公司价值的新信息迅速而准确地作出反应;另一方面是在没有新的与价值有关信息时股票价格变动无明显趋势。具体而言,一旦有关资产价值的信息公布,那么准确发现信息价值的投资者将快速反应,将信息融入股价并从中获利。经过调整的股价是准确的,意味着价格应当趋于稳定,即不存在价格的反转。上述的检验需要对“信息的公布”与“获利”进行定义。前者可以直接观察到事件的发生时间节点,后者一般用经风险调整的超额收益率衡量,因此需要定义风险与收益之间关系,比如市场风险调整法、资本资产定价模型(CAPM)调整法、Fama 和 French三因子模型调整法等。那么,对市场的有效性检验可以转化为“信息的公布”与“获利”之间的因果检验,即事件发生与资产超额收益率的因果检验。反之,在有效市场中,“信息的公布”很可能带来超额收益率的变化。

2.2文献综述

2.2.1纳入指数对股票投资价值的影响

对于指数调整会引起相关股票的异常收益率学者们早有定论,但对于指数效应是否与公司投资价值变化有关却有不同解释。

1.纳入本地指数相关研究

早期对指数效应的研究以针对标准普尔500指数的研究最具代表性,引起学者们的广泛讨论。Harris和Gruel(1986)[2]、Shleifer(1986)[15]、Dhillon和Johnson(1991)[16]等人研究了标准普尔500指数股票名单调整的价格效应,发现纳入指数的标的股票公告期股价显著上涨。Jain(1987)[17]研究发现新纳入和被剔除标准普尔500指数的标的股票在指数调整的公告期间会出现显著的累计超额收益率变化。对指数效应的解释主要分为“需求假说”、“信息假说”以及“流动性假说”。

“需求假说”认为指数的调整往往与股票的市值、流动性等公开信息有关,因此指数调整的价格效应与信息效应无关。Harris 和 Gruel(1986)[2]认为被动型指数基金对指数标的股票需求增加引起的股价上涨会受到价格压力的影响,将在更长的期限内反转。对“需求假说”的另一种解释是,指数调整引起的超额收益率与短期内股票的需求曲线向下倾斜有关(Shleifer,1986)[15]。有效市场假说认为,如果股票有相近的替代品,那么股票的价值不依赖于供应,因此需求曲线几乎是水平的。但现实中不同的股票无法完全替代,因此股票的需求曲线向下倾斜,纳入指数短期内需求上带来股票价格上升。但在长期内股票需求曲线趋于直线,股票价格将回归正常水平。

第三章 影响机制分析与假设 ............................... 14

3.1 纳入MSCI指数对A股标的股票投资价值的影响 ............. 14

3.2 纳入MSCI指数对A股标的股票投资价值影响的作用机制 ........................ 15

第四章 样本特征与模型设计 ................... 18

4.1 样本选择 ................................. 18

4.1.1 数据来源 .......................... 18

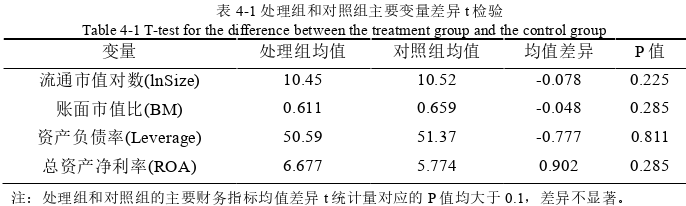

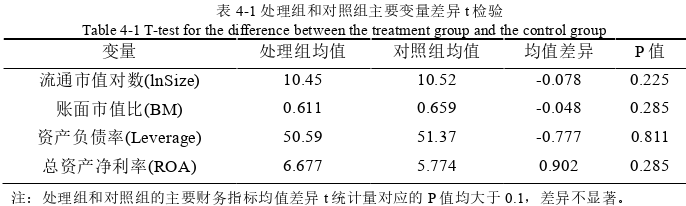

4.1.2 对照组的设定 ............................. 18

第五章 基准模型的实证分析 .......................... 29

5.1 处理组与对照组的平行趋势检验 ....................... 29

5.2 纳入MSCI指数对累计平均超额收益率的影响 ................. 30

第六章 机制检验及异质性分析

6.1累计平均超额收益率变化的机制

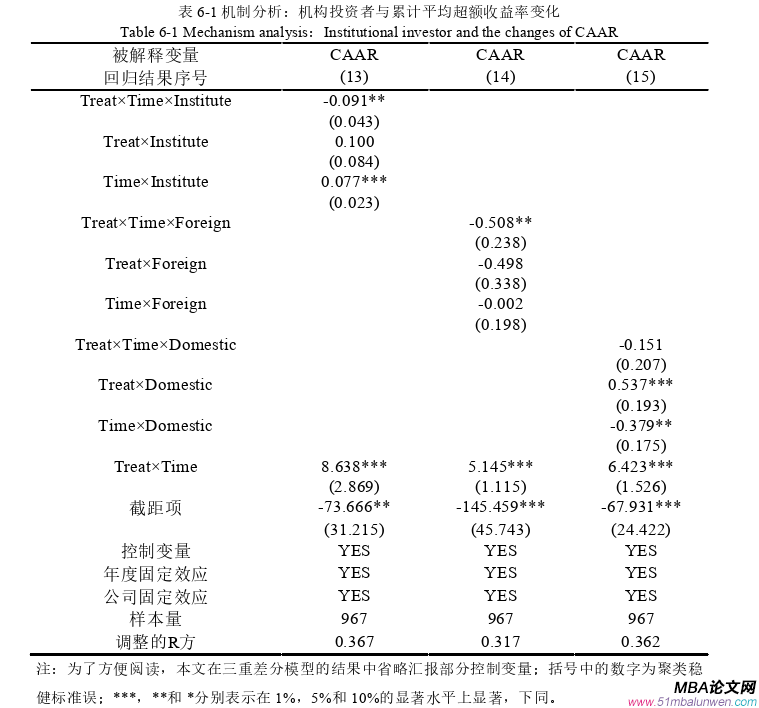

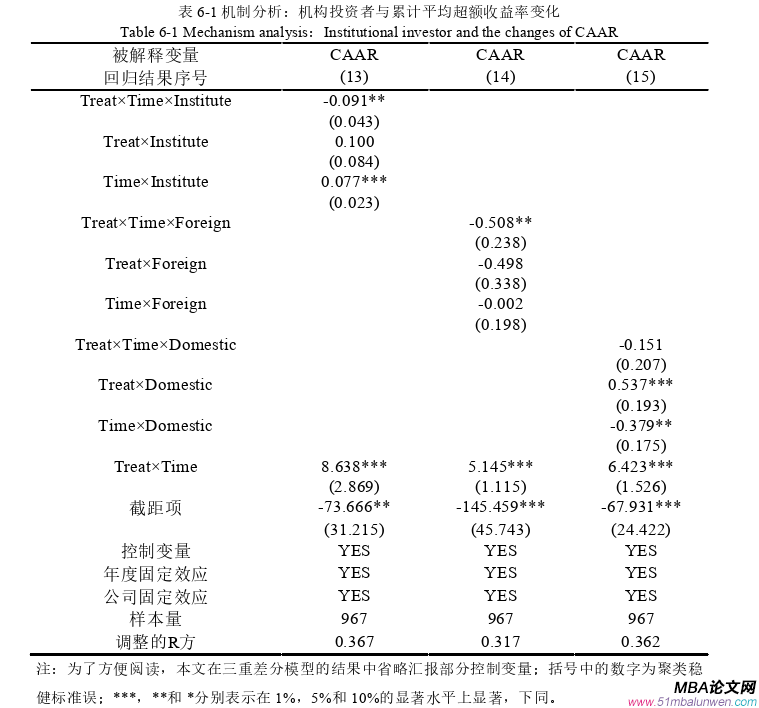

累计平均超额收益率变化的直接原因是由市场交易行为引起的,机构投资者和证券分析师相较于个人投资者具备信息优势(蔡庆丰和杨侃,2013)[40],他们能够对MSCI指数调整所蕴含的信息率先做出反应。但机构投资者也可能表现出非理性的一面,他们的交易行为可能受到市场情绪的影响(陈国进,2010)[42],甚至存在羊群行为(许年行,2013)[38]。本文将市场交易行为区分为以机构投资者持股作为代理变量的知情交易行为和以个股换手率作为代理变量的非知情交易行为,同时考虑证券分析师对市场交易的间接影响。 6.1.1机构投资者与累计平均超额收益率变化

与基准模型不同的是,在进行机制检验时本文使用三重差分模型(Difference-in-Difference-in-Difference),三重差分项的系数是本文所关注的结果,它衡量的是纳入MSCI指数引起被解释变量变化的净效应受到机制变量影响的效果。本文首先检验机构投资者的交易行为对累计平均超额收益率变化的影响,模型(4-9)的部分结果如表6-1所示。结果(13)表明,机构持股比例的三重交乘项(Treat×Time×Institute)系数在5%的显著水平上为负,即机构持股比例每增加1%,纳入MSCI指数引起的累计平均超额收益率增加就下降0.091%。这意味着,纳入MSCI指数后,随着机构投资者的增持,与标的公司投资价值有关的信息更好融入股票价格,投资于标的股票更难获得超越市场指数的超额收益率。 第七章 结论与展望

第七章 结论与展望

7.1结论与启示

7.1.1结论

本文选取2017年二季度至2018四季度的A股上市公司数据,研究了A股纳入MSCI指数对标的股票投资价值的影响及作用机制,得到如下结论:

1.本文通过累计平均超额收益率和累计平均收益波动率衡量纳入MSCI指数对标的公司投资价值的识别效果,发现纳入MSCI指数引起了标的股票的累计平均超额收益率显著增加,传递了有关标的公司投资价值的积极信息,即标的股票相较非标的股票更具有投资价值;另一方面,纳入MSCI指数降低了标的股票的累计平均收益波动率,累计平均超额收益的增加并非源于市场炒作,而是有关公司价值的正向信息更好融入股价,即标的股票的投资价值具有长期稳定性。

2.本文进一步挖掘了纳入MSCI指数对标的公司的价值发现机制,发现机构投资者识别了纳入MSCI指数蕴含的有关公司投资价值的信息,并通过知情交易获得累计平均超额收益率;同时,境外机构投资者相较境内机构投资者对累计平均超额收益具有更强的解释能力;相对的,个人投资者无法有效识别纳入MSCI指数所传递的信息,无法获得超越市场指数的超额收益率;此外,证券分析师能够通过生产私人信息向外界传递MSCI指数蕴含有关公司价值的信息。

3.本文还分析了纳入MSCI指数减少标的股票的投机交易活动,引导价值投资理念的作用机制,发现纳入MSCI指数通过证券分析师改善公司信息环境、通过机构投资者提升公司治理水、通过知情交易增加股票流动性等方式降低收益波动率,发挥稳定市场的功能。

4.本文还检验了纳入MSCI指数对标的公司价值发现能力的异质性效果,发现纳入MSCI指数前境外机构持股比例较低的样本组中,标的公司表现出更高的累计平均超额收益率和更显著的累计平均收益波动率下降;股权集中度较高的样本组中,标的公司的累计平均收益波动率下降程度更大;特别的是,股权集中度较低的样本组中,标的公司存在更高的累计平均超额收益率。以上研究发现表明,境外机构投资者偏好公司治理完善的公司,通过自身的投资经验和专业能力发现价值,获取超额收益率。

参考文献(略)

第一章 绪论

1.1研究背景

随着中国经济的不断发展,在全球资产配置体系中A股市场的投资价值日益凸显。2013年6月,摩根士丹利资本国际公司(MSCI,又称明晟公司)的市场分类评估结果首次将A股市场列入“ 升级市场观察名单”。自此,中国监管部门连续三年申请将A股市场纳入明晟新兴市场指数(以下简称MSCI指数),然而均以失败告终。为了解决MSCI提出的各项问题,A股市场不断优化市场环境并加大对外开放力度,最终于2017年成功“破关”。2017年6月,MSCI宣布将于2018年6月正式纳入A股市场。2018年6月1日,首批222只A股上市公司(以下简称标的公司或标的股票)纳入MSCI指数正式生效,约占MSCI指数0.73%的权重。

1.2研究目的与意义

1.2.1研究目的

本文的研究目的是通过检验入选MSCI指数对A股上市公司投资价值的长期影响及其作用机制,分析境外投资者能否成为A股市场的价值发现者,其选股方式和风格能否成为A股市场的稳定器,引导A股市场价值投资理念形成。具体从如下两个方面展开:

第一,以有效市场假说为理论基础,运用超额收益率的变化来衡量纳入MSCI指数对标的公司投资价值的影响;以中国资本市场开放对股票投资价值的影响相关文献为基础,运用收益波动率来衡量纳入MSCI指数引起的超额收益率的长期稳定性。

第二,以境外投资者持股对股票投资价值的影响相关文献为基础,从信息环境、公司治理、股票流动性等视角研究纳入MSCI指数对A股上市公司投资价值影响的作用机制。

1.2.2研究意义

1.理论意义

第一,本文实证检验了纳入MSCI指数对标的公司超额收益率和收益波动率的影响,验证了A股纳入MSCI指数的信息效应具有长期稳定性,为指数调整效应的信息假说提供了A股市场的证据。

第二,本文进一步检验A股纳入MSCI指数对标的公司投资价值的影响机制,验证了境外投资者和证券分析师对标的公司的价值发现功能,补充了我国资本市场进一步开放对A股市场定价效率的相关研究。

第三,本文还从信息环境、公司治理和股票流动性等角度挖掘A股纳入MSCI指数对标的公司投资价值的影响机制,丰富了A股纳入MSCI指数相关研究。

第二章 理论基础与文献综述

2.1理论基础

2.1.1有效市场假说与股票投资价值的衡量

有效市场假说认为,理性投资者能够通过交易行为将有关公司投资价值的信息迅速融入股价,证券价格反映了所有可获得的信息。纳入MSCI指数可能传递了有关公司投资价值的信息,因此本文研究与有效市场假说有关。

美国经济学家尤金·法玛于1970年提出有效市场假说(EMH)。有效市场假说认为股票价格反映了所有可得信息,投资者无法持续获得超越市场的收益率。它需要满足几类假设:第一,资本市场存在大量理性投资者;第二,非理性投资者交易行为相互抵消无法影响证券价格;第三,理性投资者能够通过套利行为消除非理性交易行为的影响。

大量研究对有效市场理论进行检验,检验方法主要包括两方面:一方面是股票价格对有关公司价值的新信息迅速而准确地作出反应;另一方面是在没有新的与价值有关信息时股票价格变动无明显趋势。具体而言,一旦有关资产价值的信息公布,那么准确发现信息价值的投资者将快速反应,将信息融入股价并从中获利。经过调整的股价是准确的,意味着价格应当趋于稳定,即不存在价格的反转。上述的检验需要对“信息的公布”与“获利”进行定义。前者可以直接观察到事件的发生时间节点,后者一般用经风险调整的超额收益率衡量,因此需要定义风险与收益之间关系,比如市场风险调整法、资本资产定价模型(CAPM)调整法、Fama 和 French三因子模型调整法等。那么,对市场的有效性检验可以转化为“信息的公布”与“获利”之间的因果检验,即事件发生与资产超额收益率的因果检验。反之,在有效市场中,“信息的公布”很可能带来超额收益率的变化。

2.2文献综述

2.2.1纳入指数对股票投资价值的影响

对于指数调整会引起相关股票的异常收益率学者们早有定论,但对于指数效应是否与公司投资价值变化有关却有不同解释。

1.纳入本地指数相关研究

早期对指数效应的研究以针对标准普尔500指数的研究最具代表性,引起学者们的广泛讨论。Harris和Gruel(1986)[2]、Shleifer(1986)[15]、Dhillon和Johnson(1991)[16]等人研究了标准普尔500指数股票名单调整的价格效应,发现纳入指数的标的股票公告期股价显著上涨。Jain(1987)[17]研究发现新纳入和被剔除标准普尔500指数的标的股票在指数调整的公告期间会出现显著的累计超额收益率变化。对指数效应的解释主要分为“需求假说”、“信息假说”以及“流动性假说”。

“需求假说”认为指数的调整往往与股票的市值、流动性等公开信息有关,因此指数调整的价格效应与信息效应无关。Harris 和 Gruel(1986)[2]认为被动型指数基金对指数标的股票需求增加引起的股价上涨会受到价格压力的影响,将在更长的期限内反转。对“需求假说”的另一种解释是,指数调整引起的超额收益率与短期内股票的需求曲线向下倾斜有关(Shleifer,1986)[15]。有效市场假说认为,如果股票有相近的替代品,那么股票的价值不依赖于供应,因此需求曲线几乎是水平的。但现实中不同的股票无法完全替代,因此股票的需求曲线向下倾斜,纳入指数短期内需求上带来股票价格上升。但在长期内股票需求曲线趋于直线,股票价格将回归正常水平。

第三章 影响机制分析与假设 ............................... 14

3.1 纳入MSCI指数对A股标的股票投资价值的影响 ............. 14

3.2 纳入MSCI指数对A股标的股票投资价值影响的作用机制 ........................ 15

第四章 样本特征与模型设计 ................... 18

4.1 样本选择 ................................. 18

4.1.1 数据来源 .......................... 18

4.1.2 对照组的设定 ............................. 18

第五章 基准模型的实证分析 .......................... 29

5.1 处理组与对照组的平行趋势检验 ....................... 29

5.2 纳入MSCI指数对累计平均超额收益率的影响 ................. 30

第六章 机制检验及异质性分析

6.1累计平均超额收益率变化的机制

累计平均超额收益率变化的直接原因是由市场交易行为引起的,机构投资者和证券分析师相较于个人投资者具备信息优势(蔡庆丰和杨侃,2013)[40],他们能够对MSCI指数调整所蕴含的信息率先做出反应。但机构投资者也可能表现出非理性的一面,他们的交易行为可能受到市场情绪的影响(陈国进,2010)[42],甚至存在羊群行为(许年行,2013)[38]。本文将市场交易行为区分为以机构投资者持股作为代理变量的知情交易行为和以个股换手率作为代理变量的非知情交易行为,同时考虑证券分析师对市场交易的间接影响。 6.1.1机构投资者与累计平均超额收益率变化

与基准模型不同的是,在进行机制检验时本文使用三重差分模型(Difference-in-Difference-in-Difference),三重差分项的系数是本文所关注的结果,它衡量的是纳入MSCI指数引起被解释变量变化的净效应受到机制变量影响的效果。本文首先检验机构投资者的交易行为对累计平均超额收益率变化的影响,模型(4-9)的部分结果如表6-1所示。结果(13)表明,机构持股比例的三重交乘项(Treat×Time×Institute)系数在5%的显著水平上为负,即机构持股比例每增加1%,纳入MSCI指数引起的累计平均超额收益率增加就下降0.091%。这意味着,纳入MSCI指数后,随着机构投资者的增持,与标的公司投资价值有关的信息更好融入股票价格,投资于标的股票更难获得超越市场指数的超额收益率。

7.1结论与启示

7.1.1结论

本文选取2017年二季度至2018四季度的A股上市公司数据,研究了A股纳入MSCI指数对标的股票投资价值的影响及作用机制,得到如下结论:

1.本文通过累计平均超额收益率和累计平均收益波动率衡量纳入MSCI指数对标的公司投资价值的识别效果,发现纳入MSCI指数引起了标的股票的累计平均超额收益率显著增加,传递了有关标的公司投资价值的积极信息,即标的股票相较非标的股票更具有投资价值;另一方面,纳入MSCI指数降低了标的股票的累计平均收益波动率,累计平均超额收益的增加并非源于市场炒作,而是有关公司价值的正向信息更好融入股价,即标的股票的投资价值具有长期稳定性。

2.本文进一步挖掘了纳入MSCI指数对标的公司的价值发现机制,发现机构投资者识别了纳入MSCI指数蕴含的有关公司投资价值的信息,并通过知情交易获得累计平均超额收益率;同时,境外机构投资者相较境内机构投资者对累计平均超额收益具有更强的解释能力;相对的,个人投资者无法有效识别纳入MSCI指数所传递的信息,无法获得超越市场指数的超额收益率;此外,证券分析师能够通过生产私人信息向外界传递MSCI指数蕴含有关公司价值的信息。

3.本文还分析了纳入MSCI指数减少标的股票的投机交易活动,引导价值投资理念的作用机制,发现纳入MSCI指数通过证券分析师改善公司信息环境、通过机构投资者提升公司治理水、通过知情交易增加股票流动性等方式降低收益波动率,发挥稳定市场的功能。

4.本文还检验了纳入MSCI指数对标的公司价值发现能力的异质性效果,发现纳入MSCI指数前境外机构持股比例较低的样本组中,标的公司表现出更高的累计平均超额收益率和更显著的累计平均收益波动率下降;股权集中度较高的样本组中,标的公司的累计平均收益波动率下降程度更大;特别的是,股权集中度较低的样本组中,标的公司存在更高的累计平均超额收益率。以上研究发现表明,境外机构投资者偏好公司治理完善的公司,通过自身的投资经验和专业能力发现价值,获取超额收益率。

参考文献(略)

相关阅读

- 中国人寿保险(集团)公司股权投资案例分析2020-03-15

- JA公司养老服务中心项目投资效益分析2020-04-20

- 中部四省宏观经济波动比较投资分析 --基于SVAR模型2020-06-25

- CH集团公司社会影响力投资分析研究2020-07-26

- 毅雷私募基金公司风控管理策略的优化研究2020-09-27

- 环境不确定性、客户集中度与银行贷款成本—基于我...2020-10-03

- A公司投资效率的提升对策研究2020-10-09

- 浮梁通用机场项目投资分析2021-02-03

- 芦淞国投AA房地产项目投资分析研究2021-02-05

- 通发公司零部件加工中心建设项目投资分析2021-02-07