基于分析师预期修正的量化投资策略探讨

时间:2022-12-05 来源:www.jbevzenko.com

本文是一篇投资分析论文,本研究在卖方预测数据的基础上进行了时间加权处理,求得一致预期数据,并在此计算上构建了一致预期修正因子。对因子进行有效性检验发现,一致预期修正因子均是有效的,并且具有分层效果,可以对不同层级的股票进行区分。

第一章 绪论

第一节 选题背景和研究意义

一、选题背景

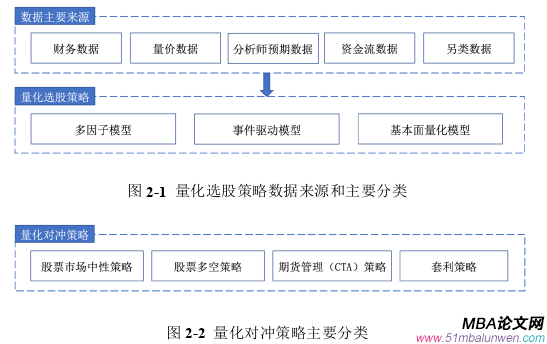

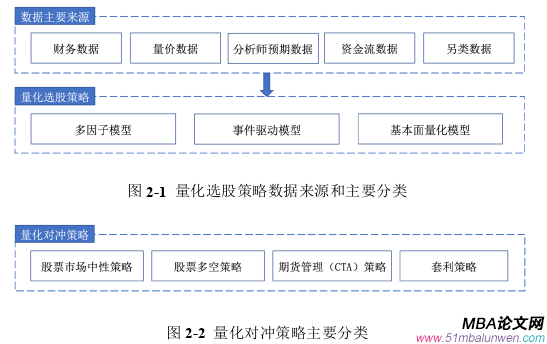

量化投资经过欧美等股票市场多年的验证已被证明是一种新兴且有效的投资方式,其基于大数据,以策略为核心,以追求超额收益为目标,以程序化交易为手段。量化投资可以不受人性弱点的影响,以策略为执行标准,避免人的主观情绪的负面影响;同时,计算机技术的成熟,扩大了投资中可以被使用的信息来源,大幅提高了海量信息获取和加工使用的效率。量化投资凭借其系统性(即多层级的数量模型、海量的数据观测、多维度的度量等)、纪律性(即严格遵照量化模型的结果执行决策)、及时性(即实时的快速的捕捉追踪市场变化)、准确性(即客观评价投资机会)和分散化的优点,逐渐被更多的投资者使用。在优秀投资者自身经验和分析能力的基础上,结合量化投资模式,可以更充分的利用人类和机器的各自优势,从中获取超额收益。

卖方分析师作为投资专业人士,通过研究股票并向客户推荐股票以获得佣金收入,他们对于行业或者特定公司往往有更为深入和持续的研究,并且与上市公司有更为密切的联系。相较于普通投资者,卖方分析师对上市公司相关信息的获取更为及时和全面,分析师发布的预测信息可以帮助投资者增加信息获取渠道,提高甄别股票的能力,因此分析师预期数据已经成为了各类投资者获取信息的一大来源。分析师预期是个人分析师、投资银行或金融服务公司在发布的分析报告中,发表对某家公司或者某一行业内的股票在下一年度表现的观点,提供他们对公司业绩的预期。

第二节 研究方法与内容

研究方法方面,本文主要采用文献研究法、因子分析法、对比分析法等,对相关数据和内容展开分析和研究。

通过本文的研究,旨在构建有效的分析师预期修正因子来说明分析师预期的修正蕴含有增量信息,同时希望构建基于此类因子的量化投资策略。因此本文的研究主要有以下几个方面:

(1)分析师预期修正因子的构建和测试,通过测试单因子的有效性,获取具有可持续性、可投资性、可解释性的因子。

(2)分析师预期修正策略的构建和回测,通过历史数据的回测分析策略的收益表现,研究策略在A股市场上的有效性。

本文的结构安排为:第一章介绍了进行分析师预期修正研究的背景、意义、研究方法和创新性;第二章回顾了量化投资的相关理论和分析师预期相关的文献;第三章构建分析师预期修正因子并进行单因子有效性测试;第四章设计基于分析师预期修正的量化投资策略,并进行回测;第五章进行全文的总结和未来展望。 第二章 理论基础与文献综述

第二章 理论基础与文献综述

第一节 量化投资理论基础

一、量化投资简介

量化投资是根据资本市场的深层逻辑,通过数量化的方式搭建模型,生成可用于投资的策略,并使用计算机程序发出买进或卖出指令,自动进行交易的一种投资方式。

运用客观的数理统计和模型代替主观的人为判断,利用Python、C++等编程技术,从海量的历史数据中挖掘能够带来超额收益的大概率事件以定制策略,量化投资可以做出更理性的投资决策。随着市场的发展和成熟,将人的主观能动性和技术手段进行结合的投资方式也是量化投资中一种模式。

量化在欧美等股票市场已有十多年的历史,凭借着投资收益稳定客观、规模不断扩大,量化投资获得了愈来愈多机构的青睐。而我国的量化投资近年亦是发展迅猛,量化私募基金的资产管理规模(AUM)已于2021年年中正式突破万亿。在2021年市场风格和行业轮动速度加快的行情下,投资难度加大,而量化投资策略表现抢眼。2021年,量化股票多头策略的回报率均值达到22.05%,高出私募行业收益率均值约10%,业绩表现十分优异。总体而言,量化投资目前已经成为国内外投资的主要方式之一。

第二节 文献综述

一、分析师预期

(一)分析师预期中包含的信息量

卖方分析师是投资者和上市公司之间进行信息传达的重要连接。对于分析师提供预测的不同指标,Brav and Lehavy (2003)发现股票市场对分析师预期目标价格的反应比对预期盈利和投资建议的反应更多,这意味着市场将信息内容和可信度归处于股票目标价格预测。

对于分析师群体,学者们研究了各类分析师的信息源、信息价值及对市场产品影响的原因。吴偎立等(2016)从两方面,即盈余预测的准确性及稳定性、个股评级的可投资性,来衡量券商分析师发布信息的价值,发现新财富最佳分析师的预测表现并不会显著优于普通分析师。张宗新和杨万成(2016)发现,分析师影响市场的原因可以解释为声誉模式和信息挖掘模式。其中,新财富最佳分析师的明星光环只能强化市场在中短期时间窗口内对信息的吸收,长期则需依靠其挖掘基本面中的前瞻性信息来支撑自己的观点。另外,基于新财富分析师观点进行投资组合构建,仅在空头组合上绩效较好,而在多头组合上没有显著差异。Kucheev等(2017)则发现明星分析师的投资建议中,只有强力买入和买入建议产生的月平均超额回报高于非明星分析师的建议,而持有、卖出和强力卖出建议与非明星的表现没什么不同。张宗新和朱炜(2019)以分析师异常关注度指标度量分析师的个人观点,实证分析发现个股的异常关注度越高,该股票越可能获得累积超额收益,而超额收益主要源自于分析师深入挖掘上市公司披露的信息,即分析师具备专业研究能力进行信息挖掘,但新财富评选活动在并不是识别分析师专业能力的有效手段。

第三章 分析师预期修正因子的构建与测试 ............................. 15

第一节 分析师预期数据 ............................. 15

一、数据描述 ............................... 15

二、描述性统计与可视化 ...................... 16

第四章 基于分析师预期修正的量化投资策略设计和回测 ................. 36

第一节 交易策略设计和策略回测分析 ............................ 36

一、交易策略设计 ...................................... 36

二、回测结果分析 ...................................... 37

第五章 结论与展望 ................................ 41

第一节 结论 .............................. 41

第二节 展望 ........................... 42

第四章 基于分析师预期修正的量化投资策略设计和回测

第一节 交易策略设计和策略回测分析

一、交易策略设计

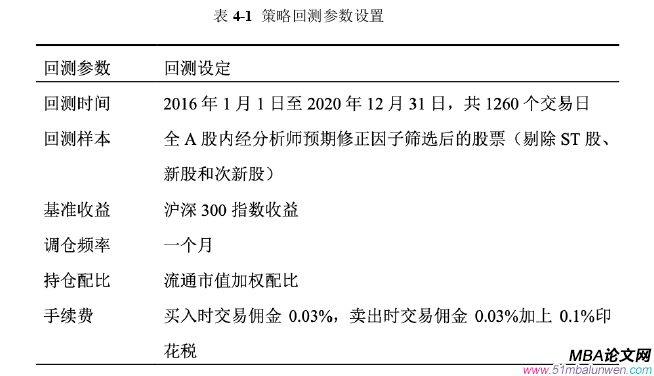

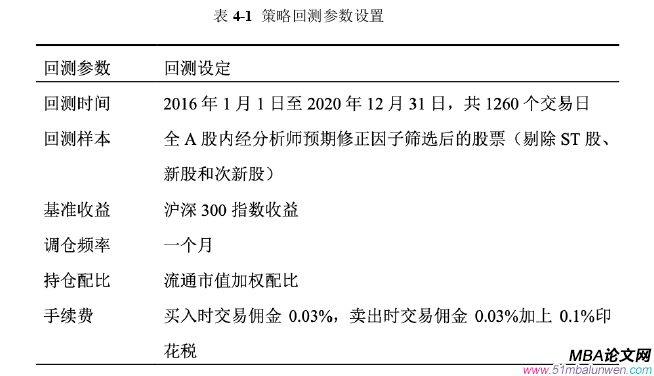

本研究基于分析师预期修正因子的分层表现,结合事件驱动,构建分析师预期上调事件策略。在每个调仓周期的最后一个交易日,在分析师预期上调事件里按照预期修正因子值进行升序排序,选取指标值最大的20只股票作为买入的股票池,同时将不在选定股票池中的股票卖出。对于持仓池内的股票,按照流通市值进行加权配比。

具体而言,预期净利润上调事件策略构建的方法为:以主动上调一致预期净利润为驱动事件,按预期净利润调整幅度为依据进行排序,选出调整幅度最大的20只股票,构建选股组合。同理,基于主动上调一致预期每股收益和主动上调一致预期目标价事件构建对应的策略。进一步,叠加主动上调净利润、每股收益、目标价事件,选取事件的重合部分股票。例如,预期净利润、预期目标价均上调事件增强策略是在预期净利润和目标价均主动上调事件里,选出目标价整幅度最大的20只股票。

对于回测设定,本研究以2016年1月1日至2020年12月31日的交易日数据进行策略回测分析,以全A股股票作为备选股票池,收益以沪深300指数收益作为基准。考虑到市场异常情况,剔除ST股、新股和次新股等特殊样本。 第五章 结论与展望

第五章 结论与展望

第一节 结论

量化投资凭借其多方面优势,已经在海外股票市场经过了多年的验证,近几年也获得了我国A股市场的青睐。本文主要研究了基于分析师预期修正的量化投资策略。

A股市场的分析师预期数据已经非常完备,卖方分析师对于A股已经有较为全面的覆盖,尤其是对沪深300指数成分股。同时,数据供应商对此类数据的收录和清洗也已经全面且到位。但分析师往往倾向于对个股或行业发表积极正向的预测,普遍乐观的预期使得我们很难直接从中获取分析师对于个股的推荐程度差异。因此,本文将研究重点放在分析师预期的调整,希望从中捕捉到分析师对于个股推荐观点或者力度的变化。

首先,本研究在卖方预测数据的基础上进行了时间加权处理,求得一致预期数据,并在此计算上构建了一致预期修正因子。对因子进行有效性检验发现,一致预期修正因子均是有效的,并且具有分层效果,可以对不同层级的股票进行区分。

其次,基于一致预期修正因子结合主动上调事件,构建了量化投资策略,对历史表现进行回测发现,策略的历史表现优异,年化收益率均达到10%以上,其中,预期净利润、目标价均上调事件增强策略的表现最佳,年化收益率达到13.96%,年化波动率为4.9%,信息比率达到2.84,并且控制最大回撤在6%,抗风险能力强。

因此,卖方分析师作为其所涵盖的公司和行业的专家,提供了最深入的公司研究,而分析师预期修正可以从分析师的前瞻性观点中捕获到增量信息,并产生超额收益。

参考文献(略)

第一章 绪论

第一节 选题背景和研究意义

一、选题背景

量化投资经过欧美等股票市场多年的验证已被证明是一种新兴且有效的投资方式,其基于大数据,以策略为核心,以追求超额收益为目标,以程序化交易为手段。量化投资可以不受人性弱点的影响,以策略为执行标准,避免人的主观情绪的负面影响;同时,计算机技术的成熟,扩大了投资中可以被使用的信息来源,大幅提高了海量信息获取和加工使用的效率。量化投资凭借其系统性(即多层级的数量模型、海量的数据观测、多维度的度量等)、纪律性(即严格遵照量化模型的结果执行决策)、及时性(即实时的快速的捕捉追踪市场变化)、准确性(即客观评价投资机会)和分散化的优点,逐渐被更多的投资者使用。在优秀投资者自身经验和分析能力的基础上,结合量化投资模式,可以更充分的利用人类和机器的各自优势,从中获取超额收益。

卖方分析师作为投资专业人士,通过研究股票并向客户推荐股票以获得佣金收入,他们对于行业或者特定公司往往有更为深入和持续的研究,并且与上市公司有更为密切的联系。相较于普通投资者,卖方分析师对上市公司相关信息的获取更为及时和全面,分析师发布的预测信息可以帮助投资者增加信息获取渠道,提高甄别股票的能力,因此分析师预期数据已经成为了各类投资者获取信息的一大来源。分析师预期是个人分析师、投资银行或金融服务公司在发布的分析报告中,发表对某家公司或者某一行业内的股票在下一年度表现的观点,提供他们对公司业绩的预期。

第二节 研究方法与内容

研究方法方面,本文主要采用文献研究法、因子分析法、对比分析法等,对相关数据和内容展开分析和研究。

通过本文的研究,旨在构建有效的分析师预期修正因子来说明分析师预期的修正蕴含有增量信息,同时希望构建基于此类因子的量化投资策略。因此本文的研究主要有以下几个方面:

(1)分析师预期修正因子的构建和测试,通过测试单因子的有效性,获取具有可持续性、可投资性、可解释性的因子。

(2)分析师预期修正策略的构建和回测,通过历史数据的回测分析策略的收益表现,研究策略在A股市场上的有效性。

本文的结构安排为:第一章介绍了进行分析师预期修正研究的背景、意义、研究方法和创新性;第二章回顾了量化投资的相关理论和分析师预期相关的文献;第三章构建分析师预期修正因子并进行单因子有效性测试;第四章设计基于分析师预期修正的量化投资策略,并进行回测;第五章进行全文的总结和未来展望。

第一节 量化投资理论基础

一、量化投资简介

量化投资是根据资本市场的深层逻辑,通过数量化的方式搭建模型,生成可用于投资的策略,并使用计算机程序发出买进或卖出指令,自动进行交易的一种投资方式。

运用客观的数理统计和模型代替主观的人为判断,利用Python、C++等编程技术,从海量的历史数据中挖掘能够带来超额收益的大概率事件以定制策略,量化投资可以做出更理性的投资决策。随着市场的发展和成熟,将人的主观能动性和技术手段进行结合的投资方式也是量化投资中一种模式。

量化在欧美等股票市场已有十多年的历史,凭借着投资收益稳定客观、规模不断扩大,量化投资获得了愈来愈多机构的青睐。而我国的量化投资近年亦是发展迅猛,量化私募基金的资产管理规模(AUM)已于2021年年中正式突破万亿。在2021年市场风格和行业轮动速度加快的行情下,投资难度加大,而量化投资策略表现抢眼。2021年,量化股票多头策略的回报率均值达到22.05%,高出私募行业收益率均值约10%,业绩表现十分优异。总体而言,量化投资目前已经成为国内外投资的主要方式之一。

第二节 文献综述

一、分析师预期

(一)分析师预期中包含的信息量

卖方分析师是投资者和上市公司之间进行信息传达的重要连接。对于分析师提供预测的不同指标,Brav and Lehavy (2003)发现股票市场对分析师预期目标价格的反应比对预期盈利和投资建议的反应更多,这意味着市场将信息内容和可信度归处于股票目标价格预测。

对于分析师群体,学者们研究了各类分析师的信息源、信息价值及对市场产品影响的原因。吴偎立等(2016)从两方面,即盈余预测的准确性及稳定性、个股评级的可投资性,来衡量券商分析师发布信息的价值,发现新财富最佳分析师的预测表现并不会显著优于普通分析师。张宗新和杨万成(2016)发现,分析师影响市场的原因可以解释为声誉模式和信息挖掘模式。其中,新财富最佳分析师的明星光环只能强化市场在中短期时间窗口内对信息的吸收,长期则需依靠其挖掘基本面中的前瞻性信息来支撑自己的观点。另外,基于新财富分析师观点进行投资组合构建,仅在空头组合上绩效较好,而在多头组合上没有显著差异。Kucheev等(2017)则发现明星分析师的投资建议中,只有强力买入和买入建议产生的月平均超额回报高于非明星分析师的建议,而持有、卖出和强力卖出建议与非明星的表现没什么不同。张宗新和朱炜(2019)以分析师异常关注度指标度量分析师的个人观点,实证分析发现个股的异常关注度越高,该股票越可能获得累积超额收益,而超额收益主要源自于分析师深入挖掘上市公司披露的信息,即分析师具备专业研究能力进行信息挖掘,但新财富评选活动在并不是识别分析师专业能力的有效手段。

第三章 分析师预期修正因子的构建与测试 ............................. 15

第一节 分析师预期数据 ............................. 15

一、数据描述 ............................... 15

二、描述性统计与可视化 ...................... 16

第四章 基于分析师预期修正的量化投资策略设计和回测 ................. 36

第一节 交易策略设计和策略回测分析 ............................ 36

一、交易策略设计 ...................................... 36

二、回测结果分析 ...................................... 37

第五章 结论与展望 ................................ 41

第一节 结论 .............................. 41

第二节 展望 ........................... 42

第四章 基于分析师预期修正的量化投资策略设计和回测

第一节 交易策略设计和策略回测分析

一、交易策略设计

本研究基于分析师预期修正因子的分层表现,结合事件驱动,构建分析师预期上调事件策略。在每个调仓周期的最后一个交易日,在分析师预期上调事件里按照预期修正因子值进行升序排序,选取指标值最大的20只股票作为买入的股票池,同时将不在选定股票池中的股票卖出。对于持仓池内的股票,按照流通市值进行加权配比。

具体而言,预期净利润上调事件策略构建的方法为:以主动上调一致预期净利润为驱动事件,按预期净利润调整幅度为依据进行排序,选出调整幅度最大的20只股票,构建选股组合。同理,基于主动上调一致预期每股收益和主动上调一致预期目标价事件构建对应的策略。进一步,叠加主动上调净利润、每股收益、目标价事件,选取事件的重合部分股票。例如,预期净利润、预期目标价均上调事件增强策略是在预期净利润和目标价均主动上调事件里,选出目标价整幅度最大的20只股票。

对于回测设定,本研究以2016年1月1日至2020年12月31日的交易日数据进行策略回测分析,以全A股股票作为备选股票池,收益以沪深300指数收益作为基准。考虑到市场异常情况,剔除ST股、新股和次新股等特殊样本。

第一节 结论

量化投资凭借其多方面优势,已经在海外股票市场经过了多年的验证,近几年也获得了我国A股市场的青睐。本文主要研究了基于分析师预期修正的量化投资策略。

A股市场的分析师预期数据已经非常完备,卖方分析师对于A股已经有较为全面的覆盖,尤其是对沪深300指数成分股。同时,数据供应商对此类数据的收录和清洗也已经全面且到位。但分析师往往倾向于对个股或行业发表积极正向的预测,普遍乐观的预期使得我们很难直接从中获取分析师对于个股的推荐程度差异。因此,本文将研究重点放在分析师预期的调整,希望从中捕捉到分析师对于个股推荐观点或者力度的变化。

首先,本研究在卖方预测数据的基础上进行了时间加权处理,求得一致预期数据,并在此计算上构建了一致预期修正因子。对因子进行有效性检验发现,一致预期修正因子均是有效的,并且具有分层效果,可以对不同层级的股票进行区分。

其次,基于一致预期修正因子结合主动上调事件,构建了量化投资策略,对历史表现进行回测发现,策略的历史表现优异,年化收益率均达到10%以上,其中,预期净利润、目标价均上调事件增强策略的表现最佳,年化收益率达到13.96%,年化波动率为4.9%,信息比率达到2.84,并且控制最大回撤在6%,抗风险能力强。

因此,卖方分析师作为其所涵盖的公司和行业的专家,提供了最深入的公司研究,而分析师预期修正可以从分析师的前瞻性观点中捕获到增量信息,并产生超额收益。

参考文献(略)

相关阅读

- 中国人寿保险(集团)公司股权投资案例分析2020-03-15

- JA公司养老服务中心项目投资效益分析2020-04-20

- 中部四省宏观经济波动比较投资分析 --基于SVAR模型2020-06-25

- CH集团公司社会影响力投资分析研究2020-07-26

- 毅雷私募基金公司风控管理策略的优化研究2020-09-27

- 环境不确定性、客户集中度与银行贷款成本—基于我...2020-10-03

- A公司投资效率的提升对策研究2020-10-09

- 浮梁通用机场项目投资分析2021-02-03

- 芦淞国投AA房地产项目投资分析研究2021-02-05

- 通发公司零部件加工中心建设项目投资分析2021-02-07