W公司私募股权融资产生的问题及对策研究

时间:2021-02-05 来源:www.jbevzenko.com

笔者认为在中国,越来越多的中小企业越来越接收这个舶来品,私募股权基金对于投资标的的容纳度也越来越高,不仅仅只关注那些财务表现较好的准上市公司,还可以对危困企业的重组提供资本和管理支持,私募股权基金对于企业的发展具有很大的促进作用。相较于银行借贷,企业与私募股权基金之间通过股权连接起来的关系更加紧密,由于双方属于委托代理关系,再加上私募股权基金逐利的特性,势必给融资企业长远经营带来风险。

第一章 绪论

1.1 研究背景

1.1.1 研究背景

根据国家工商总局的数据,我国大约有 1 亿户中小微企业,除去个体工商户还有 3000 多万家中小企业,占中国企业数量 90%;这些中小企业具有平衡经济结构、提高经济效率、激活市场活动等功能,也对国家税收、技术创新和就业做出了突出贡献。1据统计这些中小企业贡献了我国税收的百分之五十、国民生产总值的百分之六十、技术创新的百分之七十、就业岗位的百分之八十;显而易见它们已经成为中国国民经济不可或缺的一部分,它们对于维持经济社会稳定具有举足轻重的作用。

虽然这些中小企业尤其是实体制造型企业在我国具有突出的贡献,但是它们却享受不到和国企对等的地位,尤其是在资金融通方面要面对银行不公正的待遇,造成这种现象的主要原因有①自身经营波动比较大,抵御风险的能力比较弱;②可抵押物少,虽然有些企业技术能力较强,但是没有可抵押的资产,无法获得信贷;③资信程度欠缺,中小企业财务制度不健全或者不规范,导致金融机构很难获得企业比较全面真实的信息;这些原因最终导致银行放贷意愿下降,即使有部分企业能借到钱,资金成本也很高;有调查显示,在近一千万家中小企业中,仅有 12%的头部企业能够获得银行贷款,总融资缺口近二十余万亿,而中小企业要发展仅仅通过内源性融资发展是远远不够的,对于它们来说急需拓展新的融资渠道和降低融资成本,因为它们在中国经济结构转型升级的关键时刻显得尤为重要,在中国飞速发展的私募股权融资理应成为这些企业主流融资方式。

.....................

1.2 有关概念

1.2.1 私募股权融资的定义

私募股权融资是指非上市公司通过非公开发行的方式向私募股权基金进行定向增发的过程。融资主体一般以非上市公司为主,通过出让一定比例股权换取私募股权基金的资金,然后待企业成长到一定的阶段实现 IPO 或者被公众公司收购,从而实现私募股权基金退出。在整个过程中,融资企业与私募股权基金双赢是最好的结果,但是实现情况下,往往会出现单赢或者双输的局面。

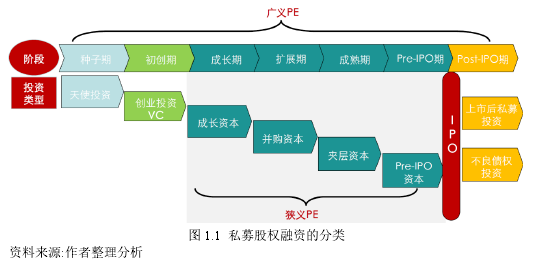

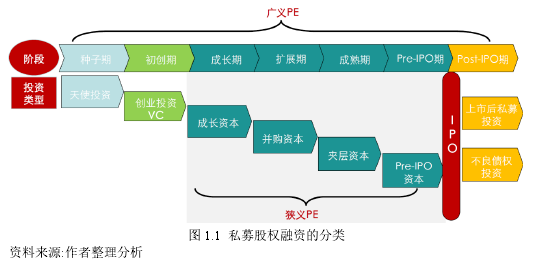

广义上的私募股权融资是从天使期到 Pre-IPO 期的融资;狭义上的私募股权融资指从成长期到成熟期的融资,暨通常意义上的 Pro-IPO 轮融资,而天使期到创业期归类为风险融资,有些也把成长期阶段企业的融资归类到创业融资,这中间界限比较模糊,本文私募股权融资指狭义的定义,暨企业的 Pro-IPO 轮融资,这是企业上市前最后一轮私募股权融资,一般投资这一轮的基金都是财务投资者,主要依靠一、二级市场的价差来套利,因此呈现“短、平、快”的特点,一般 1年投资期、1 年上市期以及 1 年推出期。对于融资企业,必须做好随时申报 IPO的准备,一旦某个环节出现问题,就会不能如期申报 IPO 或者成功上市,私募股权基金就会履行事先签订好的保护性条款,这对融资企业而言这些条款将成为潜在风险。

..........................

第二章 相关文献与理论

2.1 文献综述

2.1.1 私募股权融资文献研究

(1)中小企业融资渠道研究分析

王慧昭、李晓端(2019)阐述政府应该设立专门的创新基金,并持续对创新基金的投入;创新基金的投资方向主要有两个,一是重点支持具有良好发展前景的创新型项目;二是促进企业升级转型,通过资金支持扶持那些具备转型升级的中小企业。

李虎(2019)阐述政府应充分发挥其指导作用,完善融资相关制度建设,通过税收优惠政策等多种方式,加大对高新技术企业发展的支持力度。 同时,政府应加强对高新技术企业的信用担保和融资担保体系的建设,以加强自身的信息披露。

童欣(2019)阐述中小型企业应在企业内部建立较为完善的管理制度,以确保企业合理和最大限度地利用资金。 同时,提高信贷管理效率,确保按期还款,为企业树立了良好的信誉。

杨颖婕(2018)阐述我国中小企业融资难是由企业自身与外部环境因素造成的,自身因素主要有经营风险大、缺乏抵押物、与银行之间信息不对称以及自身信用低;外部因素主要包括不合理的金融制度、融资成本高、政府扶持力度不足以及银行获取企业信息途径不通畅。

兴业银行樊玉霞(2018)阐述银行在防范风险的情况下,不提倡增加流动性;如何在防范金融风险和保持市场整体流通性方面的平衡尤其重要;银行在进行结构性去杠杆的同时,有必要增加对实体经济的支持显得尤为重要。

.......................

2.2 相关理论

2.2.1 私募股权融资理论

(1)私募股权融资在中国的发展历程

私募股权市场最早起源于美国,1976 年,全球首家私募股权基金 KKR 在美国华尔街成立,这是个标志性事件。八、九十年代,市场有了更大发展,很多私募巨头成立于此时,如黑石、凯雷、太平洋,美国资本市场逐渐成熟。1985 年为了支持我国民营高科技企业的发展,我国成立了首家私募股权基金,为“中国新技术创业投资公司”;之后大量国资背景投资公司相继成立,但是由于整体环境的限制,这些国有投资公司最终都全部被清算了。

1995 年,中国出现了大量的互联网投资机会,大量的外资风险投资公司进入中国市场,IDG 是第一家进入中国的外资品牌风险投资基金,这些外资投资基金投资了中国互联网半壁江山如网易、亚信、搜狐以及新浪。

2006 年随着深圳市同洲电子股份有限公司的上市,意味着我国本土私募股权基金的崛起,国际私募股权基金普遍采用有限合伙组织形式,《新合同企业法》颁布实施,使的这一形式得以快速被国内这些私募股权基金所采纳。

截至 2020 年 4 月底年,中国私募基金管理规模一举突破 10 万亿达到 14 万亿,成为历史新高;其中创业投资基金和私募股权基金的规模达 9 亿元,较同期涨幅达 51.21%。中国已经成为世界上第二大私募股权融资市场,虽然在 2018 年市场进入低迷期,但是私募股权融资仍然是企业融资的重要渠道。

.........................

第三章 W 公司私募股权融资现状 .......................20

3.1W 公司发展现状.......................20

3.1.1W 公司基本情况 .......................20

3.1.2W 公司发展现状分析 ..................21

第四章 W 公司私募股权融资产生问题的原因分析 ........................41

4.1 私募股权融资不及预期的问题成因.......................41

4.1.1 宏观经济波动导致下游应用市场萎缩 ......................41

4.1.2 行业竞争加剧导致企业盈利能力下降 ......................46

第五章 W 公司私募股权融资产生问题的防控对策研究 ....................58

5.1 私募股权融资不及预期的解决方案..............................58

5.1.1 积极拓展新应用领域抵御下游行业波动风险 ................58

5.1.2 商业模式创新稳定企业盈利能力 ..........................59

第五章 W 公司私募股权融资产生问题的防控对策研究

5.1 私募股权融资不及预期的解决方案

5.1.1 积极拓展新应用领域抵御下游行业波动风险

W 公司密封件市场主要应用于除挖掘机外的工程机械、煤炭机械的前装市场,前装市场是指为工程机械、煤矿机械等主机设备厂商提供新机设备密封件解决方案,属于增量市场。但是 W 在后装市场尤其是工程机械的后装市场、气动密封、以及挖掘机市场开拓还不足,公司可以向这些领域发力。

.........................

第六章 结论与启示

6.1 本文研究结论

我国私募股权投资行业起于二十一世纪,经历了二十年的快速发展,私募股权基金数量和管理规模逐年升高,影响力也逐渐加大,已经成为推动国家创新创业、促进企业发展和产业结构转型的重要推动力之一。在中国,越来越多的中小企业越来越接收这个舶来品,私募股权基金对于投资标的的容纳度也越来越高,不仅仅只关注那些财务表现较好的准上市公司,还可以对危困企业的重组提供资本和管理支持,私募股权基金对于企业的发展具有很大的促进作用。相较于银行借贷,企业与私募股权基金之间通过股权连接起来的关系更加紧密,由于双方属于委托代理关系,再加上私募股权基金逐利的特性,势必给融资企业长远经营带来风险。本人正是从私募股权融资理论、企业控制权理论以及具体案例实操出发,对企业私募股权融资过程前后面临的可持续发展、委托代理、投资条款、企业估值等方面问题进行揭示与原因分析,并针对问题提出可实施的解决方案,达到了W 公司预期效果,论文的主要研究工作及总结如下:

(1)对 W 公司融资历史认识更加全面

本文阐述了 W 公司从成立至今的增资、股权转让过程,成立以来公司共进行了 7 次增资和 2 次股权转让,在 7 次增资中,有三次引入了私募股权基金,这正是本文写作的初衷;引入私募股权基金对于 W 公司有利有弊,有利的是带来资源和资金,助力企业更快的发展;弊端就是本文阐述的问题;除此之外,本人也提到了创始人及主要管理团队成员的创业背景及心路历程,使得读者对创业者这个群体更加了解;通过梳理公司的发展历史和解读创业者的背景,可以更好的了解公司发展全貌、融资原因、何时融资、融资额度以及如何与投资基金打交道,从而设计出最有利于企业的融资方案。

参考文献(略)

第一章 绪论

1.1 研究背景

1.1.1 研究背景

根据国家工商总局的数据,我国大约有 1 亿户中小微企业,除去个体工商户还有 3000 多万家中小企业,占中国企业数量 90%;这些中小企业具有平衡经济结构、提高经济效率、激活市场活动等功能,也对国家税收、技术创新和就业做出了突出贡献。1据统计这些中小企业贡献了我国税收的百分之五十、国民生产总值的百分之六十、技术创新的百分之七十、就业岗位的百分之八十;显而易见它们已经成为中国国民经济不可或缺的一部分,它们对于维持经济社会稳定具有举足轻重的作用。

虽然这些中小企业尤其是实体制造型企业在我国具有突出的贡献,但是它们却享受不到和国企对等的地位,尤其是在资金融通方面要面对银行不公正的待遇,造成这种现象的主要原因有①自身经营波动比较大,抵御风险的能力比较弱;②可抵押物少,虽然有些企业技术能力较强,但是没有可抵押的资产,无法获得信贷;③资信程度欠缺,中小企业财务制度不健全或者不规范,导致金融机构很难获得企业比较全面真实的信息;这些原因最终导致银行放贷意愿下降,即使有部分企业能借到钱,资金成本也很高;有调查显示,在近一千万家中小企业中,仅有 12%的头部企业能够获得银行贷款,总融资缺口近二十余万亿,而中小企业要发展仅仅通过内源性融资发展是远远不够的,对于它们来说急需拓展新的融资渠道和降低融资成本,因为它们在中国经济结构转型升级的关键时刻显得尤为重要,在中国飞速发展的私募股权融资理应成为这些企业主流融资方式。

.....................

1.2 有关概念

1.2.1 私募股权融资的定义

私募股权融资是指非上市公司通过非公开发行的方式向私募股权基金进行定向增发的过程。融资主体一般以非上市公司为主,通过出让一定比例股权换取私募股权基金的资金,然后待企业成长到一定的阶段实现 IPO 或者被公众公司收购,从而实现私募股权基金退出。在整个过程中,融资企业与私募股权基金双赢是最好的结果,但是实现情况下,往往会出现单赢或者双输的局面。

广义上的私募股权融资是从天使期到 Pre-IPO 期的融资;狭义上的私募股权融资指从成长期到成熟期的融资,暨通常意义上的 Pro-IPO 轮融资,而天使期到创业期归类为风险融资,有些也把成长期阶段企业的融资归类到创业融资,这中间界限比较模糊,本文私募股权融资指狭义的定义,暨企业的 Pro-IPO 轮融资,这是企业上市前最后一轮私募股权融资,一般投资这一轮的基金都是财务投资者,主要依靠一、二级市场的价差来套利,因此呈现“短、平、快”的特点,一般 1年投资期、1 年上市期以及 1 年推出期。对于融资企业,必须做好随时申报 IPO的准备,一旦某个环节出现问题,就会不能如期申报 IPO 或者成功上市,私募股权基金就会履行事先签订好的保护性条款,这对融资企业而言这些条款将成为潜在风险。

..........................

第二章 相关文献与理论

2.1 文献综述

2.1.1 私募股权融资文献研究

(1)中小企业融资渠道研究分析

王慧昭、李晓端(2019)阐述政府应该设立专门的创新基金,并持续对创新基金的投入;创新基金的投资方向主要有两个,一是重点支持具有良好发展前景的创新型项目;二是促进企业升级转型,通过资金支持扶持那些具备转型升级的中小企业。

李虎(2019)阐述政府应充分发挥其指导作用,完善融资相关制度建设,通过税收优惠政策等多种方式,加大对高新技术企业发展的支持力度。 同时,政府应加强对高新技术企业的信用担保和融资担保体系的建设,以加强自身的信息披露。

童欣(2019)阐述中小型企业应在企业内部建立较为完善的管理制度,以确保企业合理和最大限度地利用资金。 同时,提高信贷管理效率,确保按期还款,为企业树立了良好的信誉。

杨颖婕(2018)阐述我国中小企业融资难是由企业自身与外部环境因素造成的,自身因素主要有经营风险大、缺乏抵押物、与银行之间信息不对称以及自身信用低;外部因素主要包括不合理的金融制度、融资成本高、政府扶持力度不足以及银行获取企业信息途径不通畅。

兴业银行樊玉霞(2018)阐述银行在防范风险的情况下,不提倡增加流动性;如何在防范金融风险和保持市场整体流通性方面的平衡尤其重要;银行在进行结构性去杠杆的同时,有必要增加对实体经济的支持显得尤为重要。

.......................

2.2 相关理论

2.2.1 私募股权融资理论

(1)私募股权融资在中国的发展历程

私募股权市场最早起源于美国,1976 年,全球首家私募股权基金 KKR 在美国华尔街成立,这是个标志性事件。八、九十年代,市场有了更大发展,很多私募巨头成立于此时,如黑石、凯雷、太平洋,美国资本市场逐渐成熟。1985 年为了支持我国民营高科技企业的发展,我国成立了首家私募股权基金,为“中国新技术创业投资公司”;之后大量国资背景投资公司相继成立,但是由于整体环境的限制,这些国有投资公司最终都全部被清算了。

1995 年,中国出现了大量的互联网投资机会,大量的外资风险投资公司进入中国市场,IDG 是第一家进入中国的外资品牌风险投资基金,这些外资投资基金投资了中国互联网半壁江山如网易、亚信、搜狐以及新浪。

2006 年随着深圳市同洲电子股份有限公司的上市,意味着我国本土私募股权基金的崛起,国际私募股权基金普遍采用有限合伙组织形式,《新合同企业法》颁布实施,使的这一形式得以快速被国内这些私募股权基金所采纳。

截至 2020 年 4 月底年,中国私募基金管理规模一举突破 10 万亿达到 14 万亿,成为历史新高;其中创业投资基金和私募股权基金的规模达 9 亿元,较同期涨幅达 51.21%。中国已经成为世界上第二大私募股权融资市场,虽然在 2018 年市场进入低迷期,但是私募股权融资仍然是企业融资的重要渠道。

.........................

第三章 W 公司私募股权融资现状 .......................20

3.1W 公司发展现状.......................20

3.1.1W 公司基本情况 .......................20

3.1.2W 公司发展现状分析 ..................21

第四章 W 公司私募股权融资产生问题的原因分析 ........................41

4.1 私募股权融资不及预期的问题成因.......................41

4.1.1 宏观经济波动导致下游应用市场萎缩 ......................41

4.1.2 行业竞争加剧导致企业盈利能力下降 ......................46

第五章 W 公司私募股权融资产生问题的防控对策研究 ....................58

5.1 私募股权融资不及预期的解决方案..............................58

5.1.1 积极拓展新应用领域抵御下游行业波动风险 ................58

5.1.2 商业模式创新稳定企业盈利能力 ..........................59

第五章 W 公司私募股权融资产生问题的防控对策研究

5.1 私募股权融资不及预期的解决方案

5.1.1 积极拓展新应用领域抵御下游行业波动风险

W 公司密封件市场主要应用于除挖掘机外的工程机械、煤炭机械的前装市场,前装市场是指为工程机械、煤矿机械等主机设备厂商提供新机设备密封件解决方案,属于增量市场。但是 W 在后装市场尤其是工程机械的后装市场、气动密封、以及挖掘机市场开拓还不足,公司可以向这些领域发力。

.........................

第六章 结论与启示

6.1 本文研究结论

我国私募股权投资行业起于二十一世纪,经历了二十年的快速发展,私募股权基金数量和管理规模逐年升高,影响力也逐渐加大,已经成为推动国家创新创业、促进企业发展和产业结构转型的重要推动力之一。在中国,越来越多的中小企业越来越接收这个舶来品,私募股权基金对于投资标的的容纳度也越来越高,不仅仅只关注那些财务表现较好的准上市公司,还可以对危困企业的重组提供资本和管理支持,私募股权基金对于企业的发展具有很大的促进作用。相较于银行借贷,企业与私募股权基金之间通过股权连接起来的关系更加紧密,由于双方属于委托代理关系,再加上私募股权基金逐利的特性,势必给融资企业长远经营带来风险。本人正是从私募股权融资理论、企业控制权理论以及具体案例实操出发,对企业私募股权融资过程前后面临的可持续发展、委托代理、投资条款、企业估值等方面问题进行揭示与原因分析,并针对问题提出可实施的解决方案,达到了W 公司预期效果,论文的主要研究工作及总结如下:

(1)对 W 公司融资历史认识更加全面

本文阐述了 W 公司从成立至今的增资、股权转让过程,成立以来公司共进行了 7 次增资和 2 次股权转让,在 7 次增资中,有三次引入了私募股权基金,这正是本文写作的初衷;引入私募股权基金对于 W 公司有利有弊,有利的是带来资源和资金,助力企业更快的发展;弊端就是本文阐述的问题;除此之外,本人也提到了创始人及主要管理团队成员的创业背景及心路历程,使得读者对创业者这个群体更加了解;通过梳理公司的发展历史和解读创业者的背景,可以更好的了解公司发展全貌、融资原因、何时融资、融资额度以及如何与投资基金打交道,从而设计出最有利于企业的融资方案。

参考文献(略)

相关阅读

暂无数据